مراحل تنظیم اظهارنامه مالیاتی عملکرد

اظهارنامه مالیاتی عملکرد

اظهارنامه مالیاتی عملکرد یا اظهارنامه مالیات بر عملکرد یکی از مهم ترین زیرمجموعه های اظهارنامه های مالیاتی می باشد که در سال مالی باید توسط اشخاص حقیقی و حقوقی تکمیل و ارسال شود. این اظهارنامه در واقع تمام مدارک و گزارش هایی می باشد که درآمدها، هزینه ها، سود و زیان و غیره کسب و کارها را شامل شده و بر همین اساس مالیات تنظیم می شود.

اظهارنامه مالیاتی عملکرد چیست؟

اظهارنامه مالیات بر عملکرد نوعی کارنامه مالی می باشد که تمام سود و زیان، درآمدها، هزینه ها، معاملات، دارایی و بدهی و غیره اشخاص حقیقی و حقوقی را در برمیگیرد. این گزارش هر ساله در خرداد و تیر باید تکمیل و به سازمان مالیات ارسال شود و در نهایت 25 درصد از درآمد خالص و مازاد گزارش شده در آن به عنوان مالیات باید پرداخت شود. متناسب با گروه شغلی و میزان درآمد سالانه که در اظهارنامه عملکرد تعیین می گردد، مالیات محاسبه و عدم پرداخت آن مشمول جریمه خواهد بود.

مشاغل و افراد مشمول اظهارنامه مالیاتی عملکرد

بر اساس قوانین ارائه شده تمام اشخاص حقیقی و حقوقی که دارای درآمد هستند، مشمول تکمیل اظهارنامه مالیاتی عملکرد می باشند. بر همین اساس می توان اشخاص حقیقی و حقوقی مشمول تکمیل و ارسال اظهارنامه عملکرد را به صورت زیر دسته بندی کرد:

- تمام کسب و کارها و افراد دارای کد اقتصادی

- کسب و کارها و افراد دارای کارت بازرگانی

- مالکین هتل ها، معادن، کارخانجات، صرافی ها و غیره

- شرکت های پیمانکاری

- اشخاص حقیقی و حقوقی دارای درآمد بیش از سی میلیارد ریال در سال

- اشخاص حقوقی دارای برند و شرکت های ثبت شده

مدارک مورد نیاز برای تنظیم اظهارنامه مالیات بر عملکرد

در اواخر سال مالی لازم است تمام اشخاص حقیقی و حقوقی نسبت به تکمیل اظهارنامه مالیات بر عملکرد اقدام کنند. این مدارک تا حداکثر 3 الی 4 ماه بعد از پایان سال مالی باید ارسال و مالیات آن پرداخت شود. در غیر این صورت مشمول جریمه دیرکرد خواهند بود. برای تکمیل اظهارنامه مدارک مورد نیاز هستند:

- ترازنامه مالی اشخاص حقیقی و حقوقی

- گزارشات مالی اثبات کننده سود، زیان و درآمد حاصل از فروش

- گزارش مالی کالا و مواد اولیه

- صورت حساب خدمات و کالاهای ارائه شده

- بهای تمام شده پروژه ها برای شرکت های پیمانکاری

- گزارش تمام مالیات های پرداخت شده در طول سال اعم از مالیات فصلی و ارزش افزوده و غیره

در این قسمت به صورت مفصل در مورد تمام مدارک مورد نیاز برای تهیه و تنظیم اظهارنامه مالیاتی عملکرد صحبت می کنیم. ابتدا باید مشاغل گروه اول ترازنامه اشخاص حقیقی و یا حقوقی شاغل در آن را تهیه و تنظیم کنید. دومین مدرکی که به آن نیاز است صورتحساب سود و زیان این اشخاص می باشد که از وجود خطا در صورتحساب جلوگیری شود. اشخاص حقیقی و حقوقی باید گردش مالی مواد اولیه و کالاهای خود را نیز به شکل صورتحساب تهیه کنند تا اینکه از تایید اظهارنامه مالیاتی خود توسط سازمان امور مالیاتی اطمینان پیدا کنند. شرکت هایی که در زمینه خدمات مشغول به کار هستند نیز باید صورتحساب مربوط به خدماتی که ارائه می دهند را نیز در اظهارنامه مالیاتی عملکرد خود مشخص کنند.

سازمان های پیمانکاری باید بهای تمام شده پروژه خود را در زمان ارسال اظهارنامه ارائه کنند. در زمان ارائه اظهارنامه باید شماره ثبت پلمپ دفاتر نیز مشخص شود. برخی از خدمات و کالاهای موجود در کشور دارای مالیاتی می باشند که در طول سال پرداخت میشود. در نتیجه مودیان باید مالیات هایی که در طول سال پرداخت کردند را در اظهارنامه خود ذکر کنند. این مالیات ها میتواند در زمره مالیات های تکلیفی و ارزش افزوده قرار داشته باشد. آخرین اطلاعاتی که در هنگام تهیه اظهارنامه به آن نیاز پیدا می شود اطلاعات مربوط به محل کسب و کار و آدرس کامل و دقیق آن می باشد.

نکات مهم درباره اظهارنامه مالیاتی عملکرد

عدم اطلاع کافی از قوانین تکمیل و ارسال اظهارنامه مالیات بر عملکرد، همه ساله منجر به خسارت های زیادی برای اغلب کسب و کارها میشود. به همین دلیل لازم است تمام افرادی که دارای کسب و کار و کد اقتصادی هستند، از قوانین اظهارنامه ها اطلاعات کافی داشته باشند که مهم ترین آنها عبارتند از:

- حداکثر 3 الی 4 ماه بعد از پایان سال مالی باید اظهارنامه تکمیل و ارسال شود.

- در صورت عدم ارسال اظهارنامه عملکرد، 30 درصد مالیات تنظیم شده باید به عنوان جریمه پرداخت شود.

- جریمه های دیرکرد اظهارنامه های عملکرد غیرقابل بخشش هستند.

- در صورت ارسال به موقع اظهارنامه مالیات بر عملکرد در بازه زمانی مقرر شده در سه سال متوالی، سه درصد از کل مالیات پرداختی به عنوان جایزه خوش حسابی پرداخت میشود.

- برای تکمیل و ارسال اظهارنامه مالیاتی باید به سایت سازمان دارایی و مالیات مراجعه کنید.

مشاهده اظهارنامه مالیاتی عملکرد

جهت مشاهده و دریافت اظهارنامه مالیاتی عملکرد سال های قبل لازم است به سایت سازمان مالیات مراجعه یا نرم افزار اظهارنامه مالیات را دانلود و نصب کنید.

- بعد از نصب نرم افزار برای ورود به آن کد ملی و کد رهگیری را وارد نمایید.

- پس از ورود به نرم افزار با شناسه ملی می توانید فایل اظهارنامه در سال مورد نظر را مشاهده نموده و آن را دانلود و چاپ کنید.

تهیه و تنظیم اظهارنامه مالیاتی عملکرد

با توجه به پیچیدگی های بسیار زیادی که تنظیم اظهارنامه عملکرد در کسب و کارهای بزرگ وجود دارد، تیمی از حسابداران و وکلای مالیاتی در گروه آرمان پرداز این خدمات را ارائه می دهند. جهت کسب اطلاعات بیشتر می توانید از طریق راه های ارتباطی پایین صفحه با کارشناسان آرمان پرداز در ارتباط باشید.

قبل از تنظیم اظهارنامه مالیاتی عملکرد انجام چه مواردی ضروری است

قبل از تنظیم اظهارنامه مالیاتی عملکرد ابتدا باید مودی در سایت مربوط به سازمان امور مالیاتی ثبت نام کند و از این طریق کد اقتصادی دریافت نماید. پس از اینکه عملیات ثبت نام انجام شد و نام کاربری و رمز عبور مشخص شد حال می تواند مواردی که مربوط به ارسال اظهارنامه مالیاتی عملکرد می باشد را انجام دهد. فقط دقت کنید که پس از اتمام صحیح مراحل باید یک کد پیگیری از سایت دریافت کنید تا بتوانید با استفاده از آن متوجه وضعیت قبول یا رد شدن درخواست خود شوید. اشخاص حقیقی برای اینکه بتوانند اظهارنامه مالیاتی عملکرد را ثبت و ارسال نمایند باید گام های زیر را طی نمایند:

- ابتدا باید اتصال سیستم کامپیوتر یا گوشی خود را به اینترنت چک کنید.

- پس از اتصال به اینترنت باید وارد لینک مربوط به اظهارنامه مالیاتی عملکرد اشخاص حقیقی شویم.

- باید اطلاعات مربوط به سامانه را درون آن تایپ کنید.

- باید از سامانه ثبت نام الکترونیکی اطلاعات هویتی مودی را دریافت نمایید.

- اطلاعات مورد نیاز را پیدا کنید و پیشنویس آن را بررسی نمایید.

- اطلاعاتی که قرار است سازمان امور مالیاتی ارسال شود را تایید نمایید.

- در این گام سیستم به شما یک کد رهگیری میدهد که باید آن را نزد خود نگه دارید.

- سپس قبض مالیاتی به صورت الکترونیکی برای شما صادر می شود.

- شما میتوانید قبض مالیاتی خود را به صورت الکترونیکی پرداخت نمایید.

اشخاص حقوقی برای اینکه بتوانند اظهارنامه مالیاتی عملکرد را ثبت و ارسال نمایند باید گامهای زیر را طی کنند:

- اشخاص حقیقی ابتدا باید با استفاده از نام کاربری و پسورد خود که از سامانه ثبت نام الکترونیکی دریافت کردند وارد سامانه شوند.

- پس از ورود به سامانه باید اظهارنامه را در آنجا ثبت نمایند و وارد محتوای اظهارنامه شوند.

- در این هنگام لازم است جدول مالی و ترازنامه را به صورت کامل تکمیل کنند.

- بعد از این مرحله از کار خود باید پرینت بگیرند و پیشنویس آن را بررسی نمایند.

- در گام بعدی نیاز به تایید نهایی از سوی شخص حقیقی می باشد.

- پس از تایید شخص حقیقی یا کد رهگیری دریافت میکند که باید آن را نزد خود نگه دارد.

- سپس قبض مالیاتی به صورت الکترونیکی صادر می شود.

- در مرحله آخر می توان قبض مالیاتی را به صورت الکترونیکی پرداخت کرد.

برای ثبت اظهارنامه مالیاتی عملکرد تا چه زمانی به مودی فرصت داده میشود

مودیان برای اینکه بتوانند اظهارنامه مالیاتی عملکرد خود را تهیه و ارسال کنند تا ۴ ماه پس از پایان سال مالی به آنها فرصت داده می شود. به طور کلی می توان گفت حد نهایت ارسال اظهارنامه مالیاتی عملکرد تا پایان خرداد ماه هر سال یعنی تا ۳۱ خرداد می باشد. در صورتی که مدیر اظهارنامه مالیاتی عملکرد را ارسال نکند مشمول جریمه دیرکرد خواهد شد.

میزان جریمه برای عدم ثبت اظهارنامه مالیاتی عملکرد

جریمه شامل افرا حقیقی و حقوقی خواهد شد که تا پایان مدت زمان مقرر اظهارنامه مالیاتی عملکرد خود را تهیه و ارسال نکرده باشند. میزان جریمه ای که برای عدم ثبت اظهارنامه مالیاتی عملکرد در نظر گرفته شده است مطابق با ماده ۱۹۲ قانون می باشد. در این ماده مشخص شده جریمه به اندازه ۳۰ درصد میزان مالیاتی می باشد که شخص حقیقی یا حقوقی باید پرداخت کند. همچنین باید گفت که مقدار این جریمه به هیچ عنوان قابل بخشش نیست. شاید برای شما سوال پیش بیاید که اگر فردی حقیقی یا حقوقی معاف از مالیات باشد و این معافیت برای همیشه و یا حتی برای مدت موقتی در نظر گرفته شده باشد آیا نیاز به ثبت اظهارنامه مالیاتی عملکرد دارد یا خیر! در پاسخ باید گفت که حتی اگر این شرایط برای افراد وجود داشته باشد فرد باید برای شفاف سازی معاملات خود اظهارنامه مالیات عملکرد را ثبت نمایند. و حتی این دسته از افراد نیز در صورت عدم ارسال مشمول جریمه خواهند شد. علت این تصمیم گیری نیز این است که میخواهند از انجام کارهای غیرقانونی یا پولشویی جلوگیری کنند.

ارسال به موقع اظهارنامه مالیاتی عملکرد چه فایده ای دارد

همه می دانند که ثبت اظهارنامه مالیاتی عملکرد و تهیه و تنظیم آن کار بسیار وقتگیری می باشد و میتوان آن را در زمره کارهای تخصصی قرار داد. همچنین برای تهیه و تنظیم این اظهارنامه باید هزینه و انرژی زیادی مصرف شود. اما اگر جزو افرادی باشید که اظهارنامه مالیاتی عملکرد خود را به موقع ثبت نمایید پاداش هایی نیز برای شما در نظر گرفته شده است. مدیرانی که بتوانند اظهارنامه مالیاتی عملکرد خود را در موعد مقرر ارسال کنند و این کار را سه سال پشت سر هم انجام دهند در پایان سال سوم به آنها ۵ درصد مالیات های سه سال گذشته جایزه خوش حسابی داده می شود.

نحوه رسیدگی و اصلاح اظهارنامه مالیاتی عملکرد

افرادی که مامور رسیدگی به اظهارنامه مالیاتی عملکرد می باشند تا یک سال پس از ارسال اظهارنامه زمان دارند که آن را بررسی کنند و مالیات مورد نظر را مشخص نمایند و سپس آن را تایید کنند. سپس آن را به مودی اعلام مینمایند و مودی می تواند تا سه ماه این میزان مالیات را پرداخت نماید یا نسبت به عدد آن اعتراض داشته باشد. همچنین مدیرانی که سالنامه مالیاتی عملکرد خود را در مورد مقرر ارسال کرده باشند می توانند برای اصلاح آن به مدت یک ماه پس از تاریخ ارسال به سایت سازمان مراجعه کنند و اشتباهاتی که در اظهارنامه وجود دارد را ترمیم و اصلاح نمایند. اگر یک مدیر از وجود اشتباه در اظهارنامه اطلاع داشته باشد و این اشتباه کشف شود ممیزین مالیاتی درباره این اشتباه تصمیم گیری خواهند کرد.

نرخ مالیات مشخص شده بر اساس اظهارنامه مالیاتی عملکرد چقدر است

میزان مالیاتی که یک مدیر باید بپردازد بر اساس درآمدهای او محاسبه می شود. اگر درآمد مودی حداکثر ۵۰۰ میلیون ریال باشد باید ۱۵ درصد این مقدار را به صورت مالیات پرداخت کند. اگر درآمد موجودی بیشتر از ۵۰۰ میلیون ریال باشد و تا حدود ۱۰۰ میلیون تومان درآمد داشته باشد باید ۲۵ درصد مازاد پانصد میلیون ریال را به عنوان مالیات پرداخت نماید. ماده های ۱۰۵ و ۱۴۳ قانون نرخ مالیاتی که اشخاص حقوقی یا حقیقی باید بپردازند را مشخص می کند. میزان این مالیات ها نیز به کسب و کار یا شغل اشخاص بستگی دارد. همچنین به اینکه شرکت فعال بورسی و تعاونی می باشد نیز وابستگی دارد. و میزان مالیات های مشخص شده می تواند از ۱۸ درصد تا ۲۲ درصد قابل تغییر باشد.

انواع مختلف اظهارنامه مالیاتی عملکرد در سال ۱۴۰۲

اشخاصی که مکلف هستند اظهارنامه مالیاتی عملکرد ارسال کند در شش گروه قرار می گیرند. با بررسی هر یک از این گروه ها می توانید متوجه شوید که آیا تهیه و ارسال اظهارنامه مالیاتی عملکرد به شما تعلق میگیرد یا خیر.

- دسته اول اظهارنامه مالیاتی عملکرد مربوط به اشخاص حقوقی می باشد. میزان مالیات بر درآمد آنها طبق ماده ۱۱۰ قانون مالیات مشخص میشود. اظهارنامه ای که در این بند تهیه میشود نسبت به سایر اظهارنامه ها مفصل تر می باشد.

- دسته دوم اظهارنامه مالیاتی مربوط به اشخاص حقیقی می باشد که در گروه اول قرار گرفته اند. اظهارنامه باید طبق ماده ۱۰۰ قانون مالیات همچنین ماده ۹۵ قانون مالیات تهیه و ارسال شود.

- دسته سوم اظهارنامه مالیاتی عملکرد مربوط به اشخاص حقیقی گروه دوم می باشد. قوانینی که برای تهیه این نامه مورد استفاده قرار می گیرند عبارتند از قانون 100و آیین نامه اجرایی ماده ۹۵ قانون مالیات.

- دسته چهارم اظهارنامه مالیاتی عملکرد اشخاص حقیقی گروه سوم می باشد. برای تهیه و ارسال این اظهارنامه باید از قانون صد مالیات و آیین نامه اجرایی ماده ۹۵ قانون مالیات استفاده شود.

- دسته پنجم اظهارنامه مالیاتی عملکرد درآمد حاصل از املاک می باشد. این اظهارنامه مربوط به اشخاص حقیقی است. برای تهیه این اظهارنامه باید از ماده ۵۷ و ۸۰ قانون مالیات استفاده کرد.

- آخرین دسته و دسته ششم اظهارنامه مالیاتی عملکرد مربوط به اظهارنامه انحلال است که برای تهیه آن باید از ماده های ۱۱۴ و ۱۱۶ آن مالیات استفاده کرد.

راه تهیه اظهارنامه مالیاتی عملکرد برای مودیان

مودیان برای اینکه بتوانند اظهارنامه مالیاتی خود را تهیه کنند باید وارد سایت tax.gov.ir شوند و سپس اظهارنامه مالیاتی مورد نیاز خود را از قسمت اظهارنامه های مالیاتی دانلود نمایند. در نتیجه مودیان نیاز به مراجعه به سایت طرح جامع مالیاتی خواهند داشت.

اظهارنامه مالیاتی عملکرد ملک با چندین مالک

اگر یک ملک دارای چند مالک باشد و همه مودیان کسب و کار خود را در آنجا انجام دهند هر مودی باید به صورت جداگانه اظهارنامه را پر کند و سپس آدرس ملک را در اظهارنامه وارد نماید. باید گفت که تنها ثبت یک بار آدرس توسط یک مودی برای همه مودیان امکان پذیر نمی باشد. یعنی هر مودی باید تصور کند که ملک متعلق به او است و تمامی مراحل ثبت اظهارنامه مالیاتی عملکرد را باید به ترتیب انجام دهد.

اظهارنامه مالیاتی عملکرد اشخاص حقوقی

همه افراد حقوقی طبق ماده ۱۱۰ قانون مالیات های مستقیم باید تا ۴ ماه پس از سال مالی اظهارنامه مالیاتی عملکرد خود را مشخص کنند. همچنین آنها باید ترازنامه و حساب سود و زیان مشخصات کامل شرکت ها و سهامداران را برای سازمان مالیاتی ارسال نمایند. آنها باید مبلغی که به عنوان مالیات برای آنها مشخص شده را پرداخت کنند. اگر در اطلاعاتی که ارسال میکنند تغییراتی وجود داشته باشد باید این تغییرات را در سنوات بعدی اصلاح کنند و دوباره ارسال نمایند.

اظهارنامه مالیاتی عملکرد اشخاص حقیقی مشاغل گروه اول

دسته دیگری از افراد که باید اظهارنامه مالیاتی خود را در مورد مقرر ارسال نمایید اشخاص حقیقی می باشند که در مشاغل گروه اول فعالیت می کنند. مشاغل گروه اول به کسب و کارهایی گفته می شود که خدمات و فروش کالای آنها مبلغی بیش از ۳۰ میلیارد ریال باشد. همچنین ۱۰ برابر درآمد آنها که مشمول مالیات شده باید از مبلغ مذکور بیشتر باشد. دسته دیگری از شغل هایی که در مشاغل گروه اول دسته بندی می شوند دارندگان کارت بازرگانی، واردکنندگان و صادرکنندگان میباشند. کلینیک های تخصصی، هتل ها، بیمارستان ها، زایشگاهها، صرافی ها، کارخانه ها و معادن، فروشگاه های زنجیره ای و هتل ها نیز جزو مشاغل گروه اول محسوب می شوند.

اظارنامه مالیاتی عملکرد اشخاص حقیقی مشاغل گروه دوم

دسته دیگری از مشاغل وجود دارد که مجموع فروش کالا و خدمات آن ها به اندازه ۱۰ تا ۳۰ میلیارد ریال می باشد. همچنین می توان گفت ده برابر درآمدی که مشمول مالیات شده است بین ۱۰ تا ۳۰ میلیارد ریال می باشد به این مشاغل، مشاغل گروه دوم گفته میشود. اشخاص حقیقی که در آنها مشغول به کار هستند نیز باید اظهارنامه مالیاتی عملکرد خود را تهیه و ارسال نمایند.

اظهارنامه مالیاتی عملکرد مشاغل گروه سوم

اگر شغلی را نتوان در گروه اول و یا دوم دسته بندی کرد آن را درون مشاغل گروه سوم جای می دهند. اشخاص حقیقی که در این گروه مشغول فعالیت هستند نیز باید اظهارنامه مالیاتی عملکرد خود را به موقع تهیه و ارسال نمایند.

اظهارنامه مالیاتی عملکرد افرادی که درآمدی ندارند

دسته دیگر از اشخاص حقیقی که ملزم به تهیه و ارسال اظهارنامه مالیاتی عملکرد هستند آنهایی می باشند که دارای املاک ویژه مطابق با ماده ۵۷ و ۸۰ قانون مالیات های مستقیم هستند. ماده ۵۷ در مورد افرادی صحبت می کند که هیچ گونه منبع درآمدی ندارد. این افراد نیز باید اظهارنامه مالیاتی عملکرد را تکمیل کنند. نمونه اظهارنامه توسط سازمان امور مالیاتی در اختیار آنها گذاشته می شود. ماده ۸۰ قانون مالیات های مستقیم در مورد نحوه واگذاری ملک و تحویل مدارک آن تا ۳۰ روز پس از انجام معامله صحبت می کند. این اطلاعات نیز باید فرمت تعیین شده توسط سازمان امور مالیاتی ارسال شوند.

اظهارنامه مالیاتی عملکرد انحلال

طبق ماده ۱۱۴ و ۱۱۶ قانون مالیات های مستقیم، اظهارنامه انحلال نیز باید ارائه گردد. در این اظهارنامه اگر فرد مشمول ماده ۱۱۴ قانون مالیات های مستقیم باشد باید قبل از اینکه مجمع عمومی تشکیل شود و در مورد انحلال شرکت تصمیم گیری شود اظهارنامه مالیاتی تقدیم گردد. اظهارنامه مالیاتی باید شامل داراییها و بدهی ها طبق فرم تکمیل شده باشد. همچنین مودیانی که شرکت خود را منحل کردهاند باید طبق ماده ۱۱۶ قانون حداکثر شش ماه از زمانی که از تاریخ انحلال شرکت گذشته است میزان مالیاتی که برای آنها تعیین شده است را پرداخت نمایند. ماده ۱۰۵ قانون تعیین میکند که میزان مالیات چقدر باشد. موادی که در ماده ۱۰۵ وجود دارد درآمدهای شرکت در ایران و خارج از کشور را با زیان ها مشخص میکند. همچنین راجع به معافیتهای قانونی صحبت میکند و مدیرانی که باید مالیات پرداخت کنند را مشخص می کند.

برای تهیه اظهارنامه مالیاتی عملکرد از چه افرادی کمک بگیریم؟

برای تهیه اظهارنامه مالیات بر عملکرد باید از افراد مطلع قانون و متوجه در این زمینه استفاده کرد تا بتوانند تمامی دقت خود را برای توجه به جزئیات به خرج دهند و اشتباهاتی که در این زمینه ممکن است اتفاق بیفتد را مشخص کنند. زیرا کوچکترین اشتباه در اظهارنامه مالیاتی عملکرد باعث میشود که بنگاه اقتصادی مشمول مالیات علی الراس شود. مالیات علی الراس یعنی این که فرد باید بدون توجه به اظهارنامه هایی که ارسال کرده باید مالیات بپردازد. و این مالیات پس از بررسی اسناد و مدارک مالی توسط ممیزین مالیاتی تعیین می شود. معمولاً این مقدار بیشتر از میزانی است که در اظهارنامه مالیاتی عملکرد مشخص شده است و خود فرد آن را تنظیم کرده است. این موضوع اهمیت موسسات خدمات مالی و حسابداری را مشخص میکند. بنگاه اقتصادی و افراد صاحب کسب و کار بهتر است برای اینکه اظهارنامه خود را تهیه کنند حتماً از موسسات خدمات مالی و حسابداری کمک بگیرند.

یکی از موسسات حسابداری مطرح در سطح کشور موسسه آرمان پرداز می باشد که دارای یک تیم خبره و متبحر است. این تیم به تمام امور مربوط به تهیه و ارسال اظهارنامه مالیاتی عملکرد مسلط است و به کارفرمایان این اطمینان را می دهد که بدون هیچ نگرانی کار آنها انجام شود. همچنین تیم در برابر کوچکترین بروز اشتباهی پاسخگو است و خساراتی که ممکن است برای بنگاه اقتصادی یا کسب و کار به وجود بیاید را جبران خواهد کرد.

شرکت آرمان پرداز در این مسیر پر فراز و نشیب در کنار شما است. این شرکت به تمامی قوانین مالی و مالیاتی کشور آشنا می باشد و میتواند تمامی امور مالی مربوط به شما را انجام دهد. همچنین شما میتوانید تمامی سوالات مورد نیاز خود را در مورد انواع اظهارنامه های مالیاتی و مشاوره مالیاتی در شرکت آرمان پرداز مطرح نمایید و پاسخ جامع دریافت کنید.

تا چه زمان میتوان اظهارنامه مالیاتی را اصلاح کرد

اگر شما جز مودیانی هستید که در محاسبه و درج اطلاعات مربوط به سازمان مالیاتی عملکرد خود دچار اشتباه شده اید، طبق تبصره ماده ۲۲۶ قانون مالیات اجازه دارید تا یک ماه پس از اینکه مهلت تسلیم اظهارنامه مالیاتی شما منقضی شود، ایرادات آن را برطرف نمایید و سپس دوباره آن را بارگذاری کنید.

سال مالیاتی در اظهارنامه مالیاتی عملکرد چیست

برای این که بتوانید به صورت دقیق اظهارنامه مالیاتی عملکرد خود را تهیه و تنظیم کنید باید به دو نکته دقت کنید. نکته اول توجه به شناسنامه ملی شرکت شما می باشد. نکته دوم توجه به سال مالیاتی است. برای اینکه شناسنامه ملی شرکت خود را دریافت کنید باید به سایت سازمان ثبت اسناد و املاک قوه قضاییه کشور مراجعه کنید و سپس اطلاعات خود را از این سایت دریافت نمایید. همچنین برای آگاهی از سال مالیاتی یک شرکت باید بدانید که این عدد بر اساس سال شمسی محاسبه می شود. سال مالیاتی از یک فروردین هر سال آغاز میشود و تا ۲۹ اسفند همان سال ادامه پیدا میکند. در نتیجه افراد و اشخاص حقوقی و حقیقی بعد از پایان پیدا کردن سال مالی، یعنی از ۲۹ اسفند ماه به بعد تا چهار ماه بعد از آن یعنی تا ۳۱ تیرماه زمان دارند تا اظهارنامه مالیاتی خود را تهیه و تنظیم کنند؛ و پس از تهیه آن را برای سازمان امور مالیاتی کشور ارسال نمایند.

میزان مالیات بر درآمد اشخاص حقوقی در اظهارنامه مالیاتی عملکرد

اگر جزو افراد حقوقی می باشید که در گروه ماده ۱۰۵ دسته بندی شده اید ۲۵ درصد از سودی که کسب کرده اید مشمول مالیات خواهد شد. اگر طبق ماده ۱۴۳ جز شرکت های بورسی باشید، بیست و دو نیم درصد از سودی که کسب کرده اید را باید به عنوان مالیات پرداخت کنید .همچنین اگر جزو شرکت های بورسی باشید و سهام شناور آزاد شما طبق ماده ۱۴۳ بیش از ۲۰ درصد است باید ۲۰ درصد از سود خود را به عنوان مالیات پرداخت نمایید. شرکت های فرابورسی نیز طبق ماده ۱۴۳ باید ۲۳.۷۵ درصد سود خود را به عنوان مالیات پرداخت کنند. طبق تبصره ۶ ماده ۱۰۵ شرکت های تعاونی متعارف و سهامی عام باید ۱۸.۷۵ درصد سود خود را به عنوان مالیات پرداخت نمایند. اگر کالایی را در بورس می فروشید باید ۲۲ و نیم درصد سود خود را به عنوان مالیات پرداخت نمایید. همچنین باید گفت که شرکت های تعاونی دانش آموزی، کارگری، صیادی، عشایری، کشاورزی و کارمندی معاف از مالیات می باشند.

روش قدم به قدم تهیه اظهارنامه مالیاتی عملکرد

اگر به دنبال یادگیری روش قدم به قدم تهیه اظهارنامه مالیاتی عملکرد هستید در این بخش با ما همراه باشید. ابتدا شما باید وارد سایت tax.gov.ir شوید. در این سایت باید نرم افزار اظهارنامه مالیاتی را دانلود نمایید و پس از آن مراحل زیر را اجرا کنید:

- در قدم اول باید نرم افزار اظهارنامه مالیاتی عملکرد را نصب کنید.

- در قدم دوم باید راهنمای تکمیل اظهارنامه را مطالعه نمایید.

- قدم سوم نوبت وارد کردن اطلاعات شخصی شما مانند نام کاربری و رمز عبور و کد رهگیری می باشد. باید به منظور عملیاتی شدن اظهارنامه مالیاتی پیش ثبت نام انجام دهید.

- در قدم چهارم باید سوالات مربوط به اظهارنامه که در صفحه ۳ مشخص شده است را پاسخ دهید و اطلاعاتی که در جواب درخواست پاسخ نامه می باشد را کامل نمایید.

- در قدم پنجم اطلاعات حسابداری خود را در اظهارنامه مالیاتی عملکرد وارد کنید.

- در قدم ششم باید صفحه۱۲ اظهارنامه مالیاتی عملکرد را تکمیل نمایید. این صفحه مربوط به اطلاعات ترازنامه می باشد.

- و قدم هفتم باید صفحه ۱۳ را تکمیل کنید. این صفحه سود و زیان را در اظهارنامه مالیاتی عملکرد مشخص می کند.

- در قدم هشتم اگر در ترازنامه شما مغایرتی وجود دارد باید آن را برطرف نمایید.

- در قدم نهم صفحه 26 را تکمیل کنید. این صفحه مربوط به اشخاص حقوقی می باشد. در این صفحه باید اقلام معاف درج شود.

- در قدم دهم باید صفحه ۲۷ را تکمیل کنید و اظهار نامه را ببندید.

تهیه اظهارنامه مالیاتی عملکرد برای چه افرادی ضروری نیست

افرادی که در ادارات و سازمانهای دولتی کار می کنند نیازی به تهیه اظهارنامه مالیاتی عملکرد ندارند. برای اطلاع دقیق از اینکه آیا جزو این گروه هستید یا خیر به لیست زیر توجه کنید. این لیست افراد حقیقی و حقوقی هستند که نیاز به تهیه اظهارنامه مالیاتی ندارد.

- اگر جزو کارمندان شهرداری و سازمان های زیرمجموعه آن هستید نیازی به تکمیل اظهارنامه ندارید. دقت کنید که تمامی سازمانهای زیر مجموعه و اقماری شهرداری در این قانون صدق میکنند.

- اگر جزوه نهاد هایی هستید که از بودجه عمومی دولت استفاده می کنید این سازمان ها و ادارات نیاز به تهیه اظهارنامه مالیاتی عملکرد ندارد.

- وزارتخانهها، موسسه های دولتی و همه سازمان ها نیز در این قانون صدق می کنند

- شرکت های تعاونی مانند شرکت های دانشجویی و دانش آموزی، کارگران، عشایر، کوچ نشینان و کارگران نیاز به تهیه اظهارنامه مالیاتی عملکرد ندارد.

مراحل تنظیم اظهار نامه مالیاتی

برای درک بهتر چگونگی تنظیم اظهار نامه مالیاتی باید بدانیم که سیاست و برنامه عملیاتی سازمان امور مالیاتی کشور در حال حاضر اخذ الکترونیکی اظهارنامه ، بدون نیاز به مراجعه حضوری مودیان به واحد های مالیاتی می باشد. ارسال الکترونیکی اظهارنامه،مشروط به تکمیل مراحل ثبت نام الکترونیکی به شرح زیر می باشد.

بهتر است تسلیم اظهار نامه قبل از فرا رسیدن روزهای پایانی مهلت تسلیم اظهارنامه صورت گیرد. طبق قانون مالیاتهای مستقیم زمان موعد اظهارنامه مالیاتی عملکرد تا 4ماه پایان سال مالی شرکت می باشدواز سود هر شرکت طبق اظهار نامه مالیاتی عملکرد 25%به عنوان ذخیره مالیات در نظر بگیرد .

وظرف یک ماه از تاریخ انقضا اظهارنامه ترتیب پرداخت آن را دهندوطبق ماده226 مودی می تواند از تاریخ ارسال اظهارنامه مالیات عملکرد یک ماه فرصت دارند که اظهارنامه مالیاتی عملکرد خودرا اصلاح کنند.

به منظور ایجاد اظهارنامه جدید، بر روی گزینه “اظهارنامه جدید” کلیک نمایید.

در بخشهای در نظر گرفته شده اطلاعات لازم را وارد نموده و بر روی کلید “تایید” کلیک نمایید

با وارد نمودن اقلام درخواست شده در مرحله قبل، یک فرم ورود اطلاعات مشتمل بر 25 صفحه نمایش داده خواهد شد.

- کلیه صفحات ورود اطلاعات در این نرم افزار، مشابه فرم اظهارنامه مالیاتی کاغذی میباشند و محاسبات لازم به صورت خودکار توسط این نرم افزار انجام خواهد شد.

- با کلیک کردن بر روی آیکن علامت سئوال، توضیحاتی در خصوص نحوه محاسبه اقلام در جدول مربوطه نمایش داده میشود.

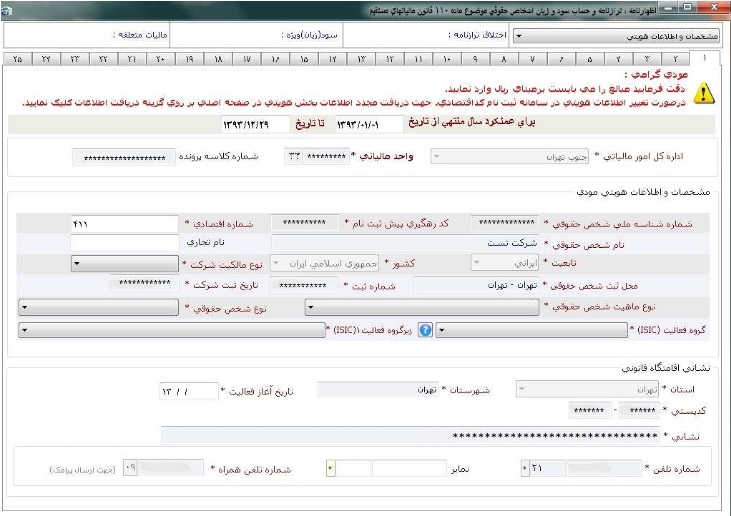

- در صفحه ورود اطلاعات وارد نمودن فیلدهایی که به رنگ قرمز و (*) ستاره دار میباشند ضروری است. این فیلدها عبارتند از:

اداره کل امور مالیاتی

- اطلاعات هویتی مودی: سال عملکرد (از تاریخ، تا تاریخ)، واحد مالیاتی، نام شخص حقوقی، شماره ثبت شرکت، محل ثبت شرکت، تاریخ ثبت شرکت، شماره اقتصادی، تابعیت (چنانچه تابعیت غیر ایرانی باشد میبایست گزینه کشور تکمیل شود)، نوع ماهیت شخص حقوقی، نوع شخص حقوقی، گروه فعالیت ISIC سطح اول و زیرگروه فعالیت ISIC1

- اطلاعات محل اقامتگاه قانونی: استان، شهرستان، تاریخ آغاز فعالیت، دفتر قانونی مستقل، نشانی، کد پستی، شماره تلفن – پیش شماره تلفن و شماره تلفن همراه

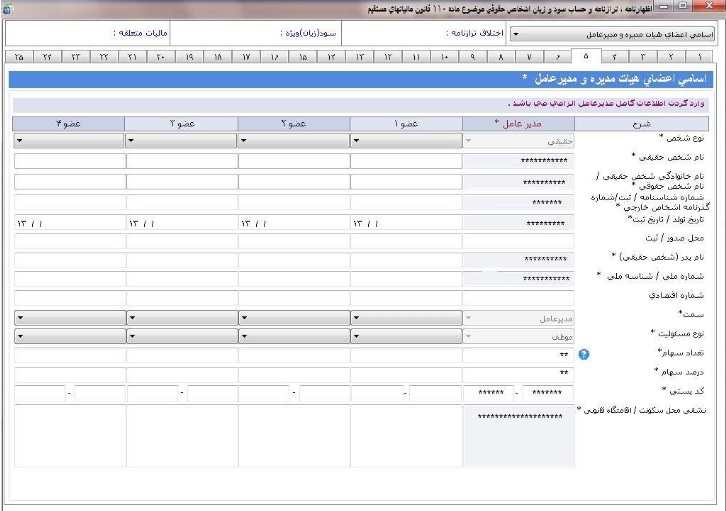

- اطلاعات هویتی مدیرعامل (صفحه 5 اظهارنامه مالیاتی ): اطلاعات هویتی مدیر عامل (نوع شخص، نام، نام خانوادگی / نام شخص حقوقی، تاریخ تولد / ثبت، شماره شناسنامه / ثبت، حل تولد / ثبت شرکت، شماره ملی / شناسه ملی، موظف، نشانی، کد پستی)

در صورت پر نشدن این فیلدها اطلاعات ذخیره میگردد ولی شما قادر به انجام عملیات ارسال اطلاعات نمیباشید. لازم به ذکر است، ارسال اطلاعات ملزم به دارا بودن شناسه کاربری و کد رهگیری پیش ثبت نام میباشد. در صورت عدم دریافت شناسه کاربری خود جهت اطلاع بیشتر به سایت Tax.gov.ir مراجعه فرمایید.

- صفحه 1

این صفحه شامل اطلاعات هویتی مودی و نشانی اقامتگاه قانونی شخص حقوقی میباشد.

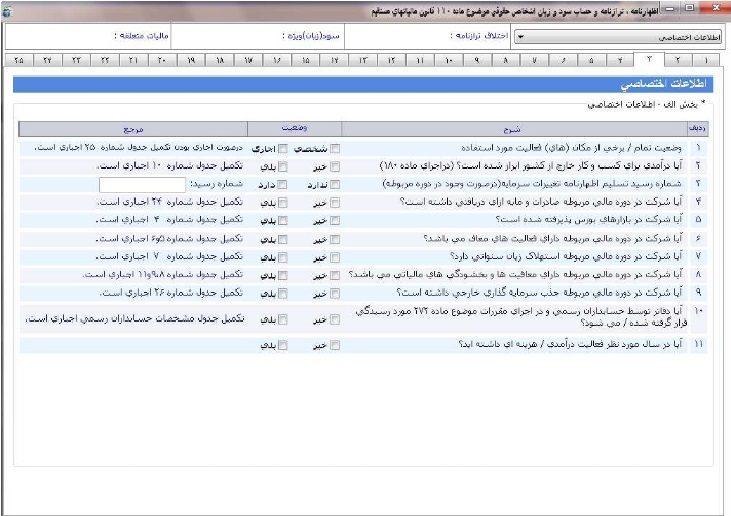

- صفحه 2

این صفحه شامل مشخصات محل فعالیت (دفتر مرکزی، شعبه، کارخانه، نمایندگی و…) و حساب های بانکی جهت استرداد میباشد. با توجه به نوع محل گزینه مورد نظر خود را انتخاب نموده و مشخصات مربوط به آن را وارد نمایید.

- صفحه 3

صفحه 3 اظهار نامه مالیاتی شامل اطلاعات اختصاصی میباشد.

اطلاعات اختصاصی: در این بخش با توجه به سئوال مطرح شده با انتخاب گزینه “بلی“ میبایست اطلاعات جداول مربوط به آن تکمیل شود.

طبق قانون اگر مودی مستاجر باشد باید مشخصات موجر را در جدول شماره 25 با مبلغ رهن واجاره بهای ماهیانه در اظهارنامه قید کنند وهر ماه 5درصد اجاره بها را مبلغ اجاره بها کم کند وبه اداره ماالیاتی واریز کند

حق تمبر سرمایه

مطابق ماده 48 قانون مالیاتهای مستقیم حق تمبر سرمایه شامل سهام و سهم الشرکه کلیه شرکت های ایرانی موضع قانون تجارت به استثنای شرکت های تعاونی بر اساس ارزش اسمی سهام یا سهم الشرکه به قرار دو در هزار مشمول حق تمبر خواهد بود.ضمناً برابر تبصره ماده 48 قانون مالیاتهای مستقیم حق تمبر سرمایه شامل سهام و سهم الشرکه باید ظرف دو ماه از تاریخ ثبت قانونی شرکت و در مورد افزایش سرمایه و سهام اضافی از تاریخ ثبت افزایش سرمایه در اداره ثبت شرکتها از طریق ابطال تمبر پرداخت شود. افزایش سرمایه در مورد شرکت هایی که قبلاً سرمایه خود را کاهش داده اند تا میزانی که حق تمبر آن پرداخت شده است مشمول حق تمبر مجدد نخواهد بود.

نکته – به استناد رای شماره 30/4/8129 مورخ 78/4/24 هیات عمومی شورای عالی مالیاتی روز ثبت شرکت در اداره ثبت شرکتها و روز پرداخت حق تمبر موضوع ماده 48 قانون مالیاتهای مستقیم در مهلت دو ماهه پرداخت حق تمبر قابل احتساب نمی باشد.

در صورتی که شرکت صادرات داشته باشد جدول شماره 24 اظهار نامه مالیاتی را کامل تکمیل کند تااز معافیت مالیاتی بتواند استفاده کند

با مصوبه مجلس 20 درصد درآمد حاصل از صادرات مواد خام نیز از مالیات معاف شد

معافیت 100 درصدی صادرات غیر نفتی از مالیات

نمایندگان مجلس با مصوبهای مقرر کردند که 100 در صد درآمد حاصل از صادرات خدمات و کالاهای غیرنفتی و محصولات بخش کشاورزی مشمول مالیات با نرخ صفر شود.

همچنین براساس تبصره یک این بند، درآمد حاصل از صادرات کالاهای مختلف که به صورت ترانزیت به ایران وارد و بدون تغییر در ماهیت یا با انجام کاری روی آن صادر میشود، مشمول مالیات با نرخ صفر میشود

فهرست فصول و تعرفه های گمرکی کالاهای مشمول 100% معافیت مالیاتی

فهرست

فصول و تعرفههای گمرکی کالاهای مشمول 100% معافیت مالیاتی

1371.12.16 – .54914ت552ه – 1371.12.23 – 707

&مالیات

&وزارت امور اقتصادی و دارائی.

هیأت وزیران در جلسه مورخ 1371.12.16 بنا به پیشنهاد 13453.33133 – 30.4 مورخ1371.12.8 وزارت امور اقتصادی و دارایی و با تأیید وزرایبازرگانی، صنایع، معادن وفلزات و صنایع سنگین و به استناد بند الف ماده (41) قانون اصلاح موادی از قانونمالیاتهای مستقیم مصوب 1371، فهرست فصولو تعرفههای گمرکی کالاهایی را که جهتتشویق صادرات غیر نفتی به خارج از کشور، مشمول (100%) معافیت مالیاتی قرارمیگیرند، به شرح پیوست تصویبنمود:آن تعداد از مواد معدنی مانند سنگ، گچ و خاک رسی که روی آنها هیچگونه عملیاتفرآوری و خردایش انجام نمیشود، در صورت صادر شدن، در اظهار نامه مالیاتی مشمولمعافیت مالیاتی (100%)نمیشود.درآمد صادراتی سایر اقلام و کالاها و اجناس صادراتی که در فهرست وجودندارد، مطابق قانون یاد شده، مشمول معافیتمالیاتی (50%) میباشند.حسن حبیبی – معاون اول رییس جمهورفهرست تعرفه کالاهای صنعتی صادراتی صد درصد معافت از پرداخت مالیات در اظهار نامه مالیاتی شامل موارد ذیل می باشد.1 – کالاهای تحت تعرفههای 7.03 و 7.04 از فصل 7 (فرآوردههای سبزی و نباتات)2 – کالاهای تحت تعرفههای 13.03 از فصل 13 (فرآوردههای گیاه)3 – کالاهای تحت تعرفههای زیر از فصل 15 (فرآوردههای و روغنی و چرم حیوانی ونباتی)15.09 ـ 15.08 ـ 15.07 ـ 15.06 ـ 15.05 ـ 15.04 ـ 15.03 ـ 15.02 ـ 15.17 ـ 15.16 ـ15.15 ـ 15.14 ـ 15.13 ـ 15.12 ـ 15.11 ـ 15.104 – کالاهای تحت تعرفههای زیر از فصل 16 (فرآوردههای گوشت و ماهی و قشردارانصدفداران )16.05 ـ 16.04 ـ 16.03 ـ 16.02 ـ 16.015 – کالاهای تحت تعرفههای زیر از فصل 17 (شیرینی و فرآوردههای قند و شکر)17.05 ـ 17.04 ـ 17.03 ـ 17.02 ـ 17.016 – کالاهای تحت تعرفه 18.06 از فصل 18 (شکلات و سایر فرآوردههای خوراکی دارایکاکائو)7 – کالاهای تحت تعرفههای زیر از فصل 19 (فرآوردههای غلات، آرد نشاسته یا فکولنانهای شیرینی)19.8 ـ 19.07 ـ 19.06 ـ 19.05 ـ 19.04 ـ 19.03 ـ 19.02 ـ 19.018 – کالاهای تحت تعرفههای زیر از فصل 20 (فرآوردههای سبزی و نبات جالیزی ومیوهها)20.07 ـ 20.06 ـ 20.05 ـ 20.04 ـ 20.03 ـ 20.02 ـ 20.019 – کالاهای تحت تعرفههای زیر از فصل 21 (فرآوردههای خوراکی گوناگون)21.07 ـ 21.06 ـ 21.05 ـ 21.04 ـ 21.03 ـ 21.0210 – کالاهای تحت تعرفههای زیر از فصل 22 (نوشابهها، آبگونهای سرکهای)22.10 ـ 22.02 ـ 22.0111 – کالاهای تحت تعرفههای زیر از فصل 23 (فرآوردههای خوراکی برای حیوانات)23.07 ـ 23.06 ـ 23.05 ـ 23.04 ـ 23.03 ـ 23.02 ـ 23.0112 – کالاهای تحت تعرفه 24.02 و 24.01 از فصل 24 (فرآوردههای دخانی)13 – کالاهای تحت تعرفه 25.07 و 25.11 و 25.12 و 25.18 و 25.19 و 25.20 از فصل 25(فرآوردههای ساختمانی، نمک و گوگرد14 – کالاهای تحت تعرفههای زیر از فصل 28 (فرآوردههای شیمیائی غیرآلی،فرآوردههای فلزی آلی و غیره 28.06 لغایت 28.58)15 – کالاهای تحت تعرفههای زیر از فصل 29 (محصولات شیمیائی آلی)16 – کالاهای تحت تعرفههای زیر از فصل 30 (محصولات داروئی)30.05 ـ 30.04 ـ 30.03 ـ 30.02 ـ 30.0117 – کالاهای تحت تعرفههای زیر از فصل 31 (کودها)31.05 ـ 31.04 ـ 31.03 ـ 31.02 ـ 31.0118 – کالاهای تحت تعرفههای زیر از فصل 32 (عصارههای دباغی، مواد رنگی، مرکبها)32.05 لغایت 32.1319 – کالاهای تحت تعرفههای زیر از فصل 32 (روغنهای اسانس و شبه رزینها، محصولاتعطر و آرایشی)33.01 لغایت 33.0620 – کالاهای تحت تعرفههای زیر از فصل 34 (صابون، موم و فرآوردهها جهت شستشو)34.01 لغایت 34.0721 – کالاهای تحت تعرفههای زیر از فصل 35 (مواد آلبومینوئیدی و چسب و آتریمها)35.01 لغایت 35.0722 – کالاهای تحت تعرفههای زیر از فصل 36 (کبریت و سایر مواد شیمیائی آتشزا)36.01 لغایت 36.0823 – کالاهای تحت تعرفههای زیر از فصل 37 (محصولات عکاسی و سینماتوگرافی)37.01 لغایت 37.0824 – کالاهای تحت تعرفههای زیر از فصل 38 (محصولات گوناگون صنایع شیمیائی)38.01 لغایت 38.1925 – کالاهای تحت تعرفههای زیر از فصل 29 (فرآوردههای شیمیائی نظیر پلاستیک،رزین مصنوعی و غیره)39.01 لغایت 39.0726 – کالاهای تحت تعرفههای زیر از فصل 40 (کائوچو، شیشه و اشیاء ساخته شده از

آنها)

40.01 لغایت 40.16

27 – کالاهای تحت تعرفههای زیر از فصل 41 (پوست و چرم)

41.02 لغایت 41.10

28 – کالاهای تحت تعرفههای زیر از فصل 42 (محصولات ساختهشده از چرم و روده)

42.01 لغایت 42.06

29 – کالاهای تحت تعرفههای زیر از فصل 44 (فرآوردههای چوبی و حصیر و سبد)

44.13 لغایت 44.28

30 – کالاهای تحت تعرفههای زیر از فصل 45 (چوب پنبه و اشیاء ساخته شده از آن)

45.02 لغایت 25.04

31 – کالاهای تحت تعرفههای زیر از فصل 48 (فرآوردههای سلولزی)

48.01 لغایت 48.21

32 – کالاهای تحت تعرفههای زیر از فصل 49 (محصولات صنعت چاپ و کتاب)

49.01 لغایت 49.06 و 49.08 لغایت 49.11

33 – کالاهای تحت تعرفههای زیر از فصل 50 (فرآوردههای ابریشمی)

50.02 لغایت 50.07 و 50.09

34 – کالاهای تحت تعرفههای زیر از فصل 51 (الیاف سنجی ترکیبی و مصنوعی یکسره)

51.01 لغایت 51.04

35 – کالاهای تحت تعرفههای 52.02 – 52.01 از فصل 52 (نخهای فلزدار)

36 – کالاهای تحت تعرفههای زیر از فصل 53 (فرآوردههای پشم، کرک و مو)

53.06 لغایت 53.13

37 – کالاهای تحت تعرفههای زیر از فصل 54 (کتان و رامی)

54.05 – 54.04 – 54.03

38 – کالاهای تحت تعرفههای زیر از فصل 55 (منسوجات پنبهای)

55.05 لغایت 55.09

39 – کالاهای تحت تعرفههای زیر از فصل 56 (الیاف سنجی و مصنوعی غیر یکسره))

56.01 لغایت 56.07

40 – کالاهای تحت تعرفههای زیر از فصل 57 (الیاف سنجی نباتی، منسوجات نخ کاغذی)

57.06 لغایت 5712

41 – کالاهای تحت تعرفههای زیر از فصل 58 (محصولات نساجی)

58.04 لغایت 58.10

42 – کالاهای تحت تعرفههای زیر از فصل 59 (محصولات نساجی)

58.04 لغایت 58.10

43 – کالاهای تحت تعرفههای زیر از فصل 60 (کشباف)

60.01 لغایت 60.06

44 – کالاهای تحت تعرفههای زیر از فصل 61 (منسوجات)

61.01 لغایت 61.11

45 – کالاهای تحت تعرفههای زیر از فصل 62 (منسوجات)

62.01 لغایت 62.05

46 – کالاهای تحت تعرفههای زیر از فصل 64 (کفش و اشیاء همانند)

64.01 لغایت 64.06

47 – کالاهای تحت تعرفههای زیر از فصل 65 (کلاه و اجزاء آن)

65.01 لغایت 65.07

48 – کالاهای تحت تعرفههای زیر از فصل 66 (چتر و غیره)

66.01 – 66.02 – 66.03

49 – کالاهای تحت تعرفههای زیر از فصل 68 (مصنوعات سنگی، گچی، سیمان و غیره)

68.01 لغایت 68.03 و 68.10 لغایت 68.16

50 – کالاهای تحت تعرفههای زیر از فصل 69 (محصولات سرامیکی)

69.01 لغایت 69.14

51 – کالاهای تحت تعرفههای زیر از فصل 70 (شیشه و مصنوعات شیشهای)

70.01 لغایت 70.21

52 – کالاهای تحت تعرفههای زیر از فصل 73 (چدن،آهن، فولاد)

73.01 و 73.02 و 73.05 لغایت 73.22 و 73.24 و 73.27 و 73.29 لغایت 73.39

53 – کالاهای تحت تعرفههای زیر از فصل 74 (مس)

74.01 لغایت 74.19

54 – کالاهای تحت تعرفههای زیر از فصل 75 (نیکل)

75.04 – 75.05 – 75.06

55 – کالاهای تحت تعرفههای زیر از فصل 76 (آلومینیومی)

76.01 لغایت 76.16

56 – کالاهای تحت تعرفههای 78.05 و 78.06 از فصل 78 (سرب)

57 – کالاهای تحت تعرفههای زیر از فصل 79 (روی)

79.04 لغایت 79.06

58 – کالاهای تحت تعرفههای زیر از فصل 80 (قلع)

80.02 و 80.05 و 80.06

59 – کالاهای تحت تعرفههای زیر از فصل 82 (ابزارهای فلزی نظیر قاشق و چنگال و

غیره)

82.01 لغایت 82.15

60 – کالاهای تحت تعرفههای زیر از فصل 83 (مصنوعات گوناگون از فلزات معمولی)

82.01 لغایت 82.15

61 – کالاهای تحت تعرفههای زیر از فصل 84 (ماشینآلات، دستگاهها و ادوات

مکانیکی)

84.01 لغایت 84.03 و 84.06 و 84.09 لغایت 84.12 و 84.14 لغایت 84.25 و 84.27 و

84.29 لغایت 84.30 و 84.36 لغایت 84.38 و 84.40 لغایت84.49 و 84.56 و 84.59 لغایت

84.63 و 84.65

62 – کالاهای تحت تعرفههای زیر از فصل 85 (ماشینآلات و دستگاههای برقی)

85.01 و 85.03 و 85.05 و 85.06 لغایت 85.28

63 – کالاهای تحت تعرفههای زیر از فصل 86 (وسائط نقلیه خط آهن و لوازم آن)

86.05 لغایت 86.10

64 – کالاهای تحت تعرفههای زیر از فصل 87 (وسائط نقلیه زمین)

87.01 لغایت 87.07 و 87.09 لغایت 87.14

65 – کالاهای تحت تعرفههای زیر از فصل 89 (وسائط ناوبری آبی و شناورها)

89.01 لغایت 89.03 و 89.05

66 – کالاهای تحت تعرفههای زیر از فصل 90 (آلات دستگاههای عکاسی و طبی و جراحی)

90.01 لغایت 90.29

67 – کالاهای تحت تعرفههای زیر از فصل 91 (اشیاء صنعت ساعتسازی)

91.01 لغایت 91.11

68 – کالاهای تحت تعرفههای زیر از فصل 94 (انواع مبل، تختخواب و اشیاء همانند)

94.01 لغایت 94.04

69 – کالاهای تحت تعرفههای زیر از فصل 96 (قلم مو، جارو، غربال و نظایر آنها)

96.01 لغایت 96.06

70 – کالاهای تحت تعرفههای 97.06 و 97.07 از فصل 97 (اسباب بازی و سرگرمی)

71 – کالاهای تحت تعرفههای زیر از فصل 98 (مصنوعات گوناگون)

(98.01 لغایت 98.16)

در صوتی که شرکت در بورس پذیرفته شده باشد تکمیل جدول شماره4 اظهار نامه مالیاتی الزامی است چون شرکتهای بورسی از ده درصد مالیات متعلق معاف می باشد.

نحوه پرداخت ماليات بر درآمد اجاره املاک

– مالک يا مالکين مکلف هستند اظهارنامه مالياتى هر سال درآمد اجاره خود را تا پايان تيرماه سال بعد به حوزهٔ مالياتى مربوطه تسليم و ماليات متعلقه را نيز پرداخت کنند (ماده ۸۰ ق.م.م)

– در صورتىکه مستأجر اشخاص حقوقى (اعم از دولتى يا خصوصى و يا نهادهاى عمومى غيردولتي) باشند هنگام پرداخت اجارهبهاء مکلف هستند ماليات متعلقه را براساس قانون محاسبه، کسر و ظرف مدت ده روز پس از کسر ماليات مربوطه را به اداره امور اقتصادى و دارائى محل وقوع ملک پرداخت و رسيد آن را به مؤجر تسليم نمايد (تبصره ۹ ماده ۵۳ ق.م.م)

معافيتهاى ماليات بر درآمد اجاره املاک (مستغلات) در اظهار نامه مالیاتی

محل سکونت پدر و مادر يا همسر يا فرزند يا اجداد و همچنين محل سکونت افراد تحت تکفل مالک اجارى تلقى نمىشود مگر اينکه بهموجب اسناد و مدارک ثابت گردد که اجاره پرداخت مىشود (تبصره يک ماده ۵۲ ق.م.م)

هرگاه مالک خانه يا آپارتمان مسکوني، آن را به اجاره واگذار نمايد و خود محل ديگرى براى سکونت خويش اجاره نمايد يا از خانه سازمانى که کارفرما در اختيار او مىگذارد استفاده کند در احتساب درآمد مشمول ماليات اين مبحث، ميزان مالالاجارهاى که بهموجب سند رسمى يا قرارداد مىپردازد يا توسط کارفرما از حقوق وى کسر و يا براى محاسبه ماليات حقوق تقويم مىگردد از کل مالالاجاره دريافتى او کسر خواهد شد. (ماده ۵۵ ق.م.م)

در صورتىکه مالک قسمتى از محلى را که در آن سکونت دارد جهت سکونت به اجاره واگذار نمايد تا سى هزار ريال مالالاجاره ماهانه دريافتى مالک از اين بابت معاف خواهد بود (ماده ۵۶ ق.م.م)

اشخاص حقيقى که هيچگونه درآمدى ندارند تا مبلغ يک صد و بيست و پنج هزار ريال از درآمد ماهيانه مشمول ماليات درآمد اجاره املاک (مستغلات) آنان در اظهار نامه مالیاتی از ماليات معاف مىباشد.

و چنانچه درآمد اجاره املاک (مستغلات) آنان از ماليات معاف مىباشد و چنانچه درآمد اجاره املاک (مستغلات) آنان بيش از مبلغ يک صد و بيست و پنج هزار ريال باشد ماليات بر درآمد اجاره نبايد درآمد آنان را از مبلغ فوق تقليل دهد. (ماده ۵۷ ق.م.م)

چنانچه مالک داراى فرزند معلول يا عقبماندهاى که قادر بهکار نباشد. در تکفل خود داشته باشد. علاوه بر معافيتهاى فوق که حسب مورد از آن استفاده خواهند نمود ماهانه تا ده هزار ريال از درآمد مشمول ماليات اجارى املاک آنها بهازاء هر يک از پرداخت ماليات معاف مىشود. (تبصره ۳ ماده ۵۷ ق.م.م)

در صورتىکه سهم مالالاجاره هر يک از مالکين مشاع بيش از پنج هزار ريال در ماه نباشد از پرداخت ماليات بر درآمد اجاره املاک معاف خواهد بود. (ماده ۵۸ ق.م.م)

ماده 180– هرشخص حقیقی ایرانی که با ارایه گواهی نمایندگی های مالی یا سیاسی دولت جمهوری اسلامی در خارج ثابت کند که ازدرآمد یک سال مالیاتی خود در یکی از کشورهای خارج به عنوان مقیم مالیات پرداخته است از لحاظ مالیاتی درآن سال مقیم خارج از کشور خواهد شد مگر دریکی از موارد زیر:

–1 درسال مالیاتی مزبور درایران دارای شغلی بوده باشد.

2 – در سال مالیاتی مزبور حداقل شش ماه متوالیاً یا متناوباً در ایران سکونت داشته باشد.

–3 توقف در خارج از کشور به منظور انجام مأموریت یا معالجه یا امثال آن بوده باشد.

تبصره – اشخاص حقیقی یا حقوقی ایرانی مقیم ایران در صورتیکه درآمدی از خارج کشور تحصیل نموده و مالیات آنرا به دولت محل تحصیل درآمد پرداخته باشند و درآمد مذکور را در اظهارنامه یا ترازنامه و حساب سود و زیان خود حسب مورد طبق مقررات این قانون اعلام نمایند مالیات پرداختی آن ها در خارج از کشور و یا آن مقدار مالیاتی که به درآمد تحصیل شده در خارج کشور با تناسب به کل درآمد مشمول مالیات آنان تعلق می گیرد هر کدام کمتر باشد از مالیات بردرآمد آن ها قابل کسر خواهد بود.

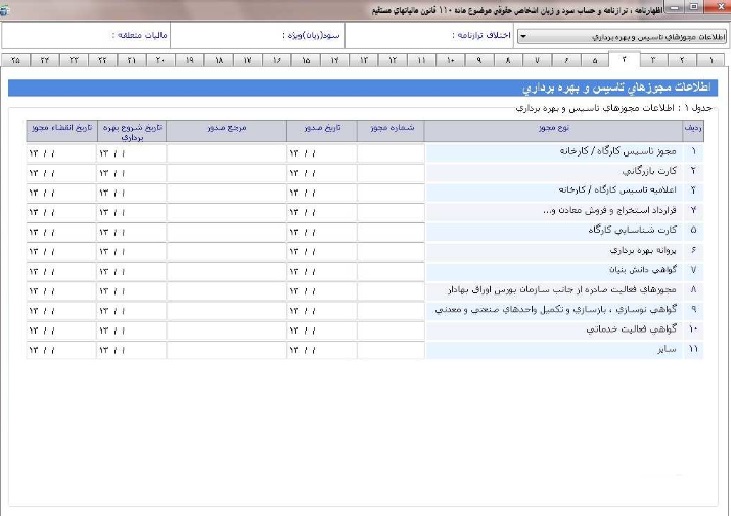

- صفحه 4اظهار نامه مالیاتی

صفحه 4 اظهار نامه مالیاتی شامل مشخصات مجوزهای تأسیس و بهرهبرداری میباشد. در صورت دارا بودن هر یک از مجوزهای فوق اطلاعات مربوط به آن را تکمیل نمایید.

صفحه 5اظهار نامه مالیاتی

این صفحه در اظهار نامه مالیاتی شامل مشخصات مدیر عامل و اعضای هیات مدیره میباشد. لازم به توضیح است وارد کردن مشخصات مدیر عامل الزامی میباشد.

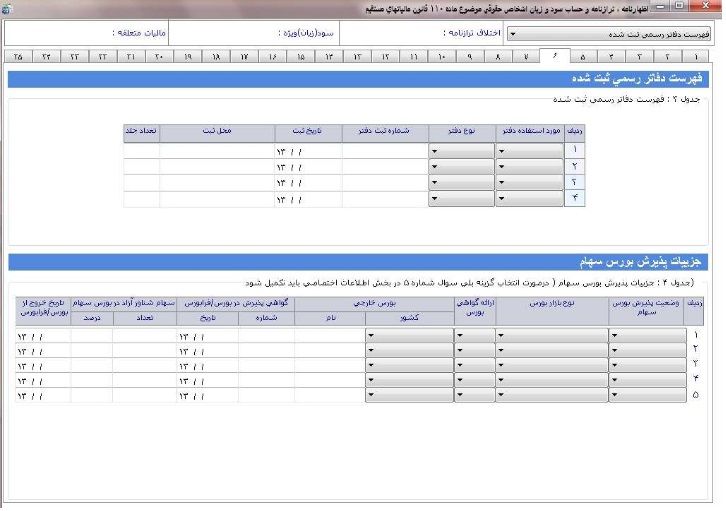

- صفحه 6

صفحه 6 اظهار نامه مالیاتی شامل جداول “فهرست دفاتر رسمی ثبت شده” و “جزییات پذیرش بورس سهام” میباشد. چنانچه گزینه “بلی” پرسش “5” از جدول “اطلاعات اختصاصی” را در اظهار نامه مالیاتی انتخاب نمودهاید تکمیل اقلام این جدول ضروری است.

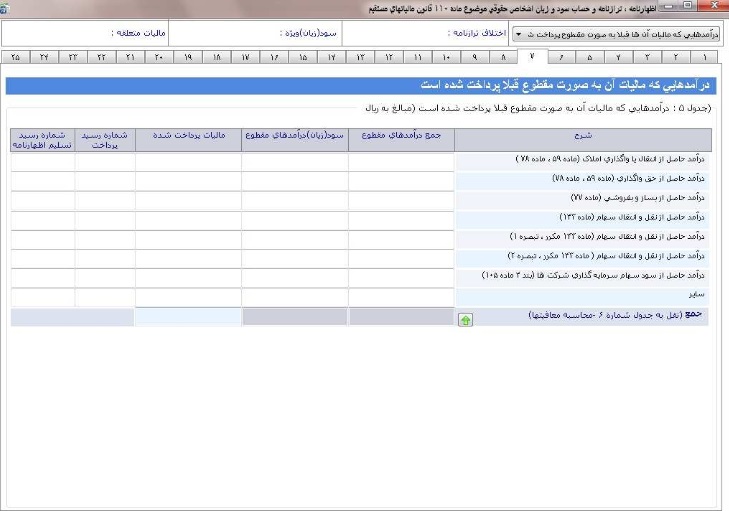

- صفحه 7

صفحه 7 اظهار نامه مالیاتی شامل درآمدهایی است که مالیات آن قبلاً به صورت مقطوع پرداخت شده است.

در صورت تکمیل این جدول جمع “درآمدهای مقطوع” و “سود (زیان) درآمدهای معاف مقطوع” به ردیف 14 در جدول شماره 6- محاسبه درآمدهای معاف انتقال مییابد.

تبصره 1– از هر نقل و انتقال سهام و حق تقدم سهام شرکت ها در بورس و همچنین سایر اوراق بهاداری که دربورس معامله می شوند، مالیات مقطوعی به میزان نیم درصد ارزش فروش سهام و حق تقدم سهام وصول و از این بابت وجه دیگری به عنوان مالیات بردرآمد نقل و انتقال سهام و حق تقدم سهام مطالبه نخواهد شد

تبصره 2– از هر نقل و انتقال سهام و سهم الشرکه و حق تقدم سهام و سهم الشرکه شرکا درسایر شرکت ها مالیات مقطوعی به میزان چهار درصد ارزش اسمی آنها وصول می شود. از این بابت وجه دیگری به عنوان مالیات بردرآمد نقل و انتقال فوق مطالبه نخواهد شد. انتقال دهندگان سهام و سهم الشرکه و حق تقدم سهام مکلف اند قبل از انتقال مالیات متعلق را به حساب سازمان امور مالیاتی کشور واریز کنند.

ادارات ثبت یا دفاتر اسناد رسمی مکلف اند در موقع ثبت تغییرات یا تنظیم سند انتقال حسب مورد گواهی پرداخت مالیات متعلق را اخذ و ضمیمه پرونده مربوط به ثبت یا انتقال کنند.

تبصره 3– درشرکت های سهامی پذیرفته شده در بورس اندوخته صرف سهام مشمول مالیات مقطوع به نرخ نیم درصد خواهد بود و به این درآمد مالیات دیگری تعلق نمی گیرد. شرکت ها مکلف اند ظرف سی روز از تاریخ ثبت افزایش سرمایه آن را به حساب سازمان امور مالیاتی کشور واریز کنند.

ماده 59– نقل و انتقال قطعی املاک به مأخذ ارزش معاملاتی و به نرخ پنج درصد(5%) و همچنین انتقال حق واگذاری محل به مأخذ وجوه دریافتی مالک یا صاحب حق و به نرخ دو درصد (2%) در تاریخ انتقال از طرف مالکان عین یا صاحبان حق مشمول مالیات می باشد.

تبصره 1– چنانچه برای مورد معامله ارزش معاملاتی تعیین نشده باشد، ارزش معاملاتی نزدیکترین محل مشابه مبنای محاسبه مالیات خواهد بود.

تبصره 2– حق واگذاری محل از نظر این قانون عبارت است از حق کسب یا پیشه یا حق تصرف محل یا حقوق ناشی از موقعیت تجاری محل.

ماده 77 – اولین نقل و انتقال قطعی ساختمان های نوساز اعم از مسکونی و غیره که بیش از دو سال از تاریخ صدور گواهی پایان کار آن ها نگذشته باشد، علاوه بر مالیات نقل و انتقال قطعی موضوع ماده (59) این قانون مشمول مالیات مقطوع به نرخ ده درصد (10%) به مأخذ ارزش معاملاتی اعیانی مورد انتقال خواهند بود. اشخاص حقیقی یا حقوقی، مشمول مالیات دیگری از بابت درآمد حاصل از ساخت و فروش موضوع این ماده نخواهند بود.

تبصره – علاوه بر اشخاصی که شغل آن ها بساز و بفروشی است هر شخص حقیقی که در یک سال مالیاتی بیش از یک واحد مسکونی و یا دو واحد کسبی اعم از کامل یا نا تمام را که خود احداث نموده ودر صورت کامل بودن بیش از دو سال از تاریخ خاتمه بنای آن نگذشته است بفروشد از نظر مالیاتی بساز و بفروش تلقی می شود. تاریخ خاتمه بنا به تشخیص ممیز و تأیید سرممیز مربوط می باشد.

در اجرای این تبصره هر واحد آپارتمانی یک واحد مسکونی یا کسبی حسب مورد و هرمغازه یک واحد کسبی محسوب می شود.

ماده 78 – در مورد واگذاری هر یک از حقوق مذکور در ماده 52 این قانون از طرف مالک عین غیر از مواردی که ضمن مواد 53 تا 77 این قانون ذکر شده است دریافتی مالک به نرخ های مذکور در ماده 59 مأخذ محاسبه مالیات قرار خواهد گرفت.

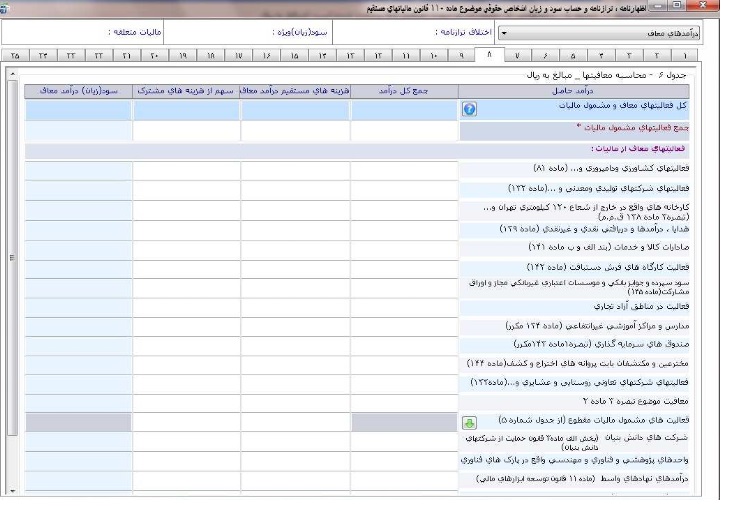

صفحه 8اظهار نامه مالیاتی

اصفحه 8 اظهار نامه مالیاتی شامل فعالیتهای معاف از مالیات میباشد.

در صورت تکمیل این جدول دراظهار نامه مالیاتی جمع “سود (زیان) درآمدهای معاف” به ردیف 4 جدول محاسبه مالیات انتقال مییابد.  مالیات بردرآمد کشاورزی در اظهار نامه مالیاتیماده 81 – درآمد حاصل از کلیه فعالیت های کشاورزی، دامپروری، دامداری، پرورش ماهی و زنبور عسل و پرورش طیور، صیادی و ماهیگیری، نوغان داری، احیای مراتع و جنگلها، باغات اشجار از هر قبیل و نخیلات از پرداخت مالیات اظهار نامه مالیاتی معاف می باشد.

مالیات بردرآمد کشاورزی در اظهار نامه مالیاتیماده 81 – درآمد حاصل از کلیه فعالیت های کشاورزی، دامپروری، دامداری، پرورش ماهی و زنبور عسل و پرورش طیور، صیادی و ماهیگیری، نوغان داری، احیای مراتع و جنگلها، باغات اشجار از هر قبیل و نخیلات از پرداخت مالیات اظهار نامه مالیاتی معاف می باشد.

دولت مکلف است مطالعات و بررسی های لازم را در زمینه کلیه فعالیت های کشاورزی وآن رشته از فعالیت های مزبور که ادامه معافیت آن ها ضرورت داشته باشد معمول و لایحه مربوط را حداکثرتا آخر برنامه سوم توسعه اقتصادی، اجتماعی و فرهنگی جمهوری اسلامی ایران به مجلس شورای اسلامی تقدیم نماید

طبق ماده 139–الف – موقوفات، نذورات، پذیره، کمک ها وهدایای دریافتی نقدی و غیر نقدی آستان قدس رضوی، آستان حضرت عبد العظیم الحسنی(ع)، آستانه حضرت معصومه، آستان حضرت احمد ابن موسی (شاه چراغ)، آستان مقدس حضرت امام خمینی (ره)، مساجد، حسینیه ها، تکایا و سایر بقاع متبرکه از پرداخت مالیات معاف است.تشخیص سایر بقاع متبرکه به عهده سازمان اوقاف و امور خیریه می باشد.

ب – کمک ها و هدایای دریافتی نقدی و غیر نقدی سازمان هلال احمر جمهوری اسلامی ایران از پرداخت مالیات در اظهار نامه مالیاتی معاف است.

ج – کمک ها و هدایای دریافتی نقدی و غیر نقدی صندوق های پس انداز بازنشستگی و سازمان بیمه خدمات درمانی و سازمان تأمین اجتماعی و همچنین حق بیمه و حق بازنشستگی سهم کارکنان وکارفرما و جریمه های دریافتی مربوط توسط آن ها از پرداخت مالیات اظهار نامه مالیاتی معاف است.

د– کمک ها و هدایای دریافتی نقدی و غیر نقدی مدارس علوم اسلامی از پرداخت مالیات معاف است. تشخیص مدارس علوم اسلامی با شورای مدیریت حوزه علمیه قم می باشد.

ﻫ – کمک ها و هدایای دریافتی نقدی و غیر نقدی نهادهای انقلاب اسلامی از پرداخت مالیات معاف است. تشخیص نهادهای انقلاب اسلامی با هیأت وزیران می باشد.

و– آن قسمت از درآمد صندوق عمران موقوفات کشور که به مصرف عمران موقوفات برسد از پرداخت مالیات در اظهار نامه مالیاتی معاف است.

ز– درآمد اشخاص از محل وجوه بریه ولی فقیه، خمس و زکات از پرداخت مالیات معاف است.

ح – آن قسمت از درآمد موقوفات عام که طبق موازین شرعی به مصرف اموری از قبیل تبلیغات اسلامی، تحقیقات فرهنگی، علمی، دینی، فنی، اختراعات، اکتشافات، تعلیم وتربیت و بهداشت و درمان، بنا و تعمیر و نگهداری مساجد و مصلاها و حوزه های علمیه و مدارس علوم اسلامی و مدارس و دانشگاه های دولتی، مراسم تعزیه و اطعام، تعمیر آثار باستانی، امور عمرانی وآبادانی، هزینه یا وام تحصیلی دانش آموزان و دانشجویان، کمک به مستضعفان و آسیب دیدگان حوادث ناشی ازسیل و زلزله، آتش سوزی، جنگ و حوادث غیر مترقبه دیگر برسد.

، مشروط بر اینکه درآمد و هزینه های مزبور به تأیید سازمان اوقاف و امور خیریه رسیده باشد، از پرداخت مالیات معاف است.

ط – کمک ها و هـدایای دریافتی نقدی و غیر نقدی مؤسـسات خیریه وعام الـمنفعه که به ثبت رسیده اند، مشروط بر این که به موجب اساسنامه آن ها صرف امور مذکور در بند (ح) این ماده شود و سازمان امور مالیاتی کشور بردرآمد و هزینه ی آن ها نظارت کند، از پرداخت مالیات داظهار نامه مالیاتی معاف است.

ی – کمک ها وهدایای دریافتی نقدی و غیر نقدی و همچنین حق عضویت اعضا مجامع حرفه ای، احزاب و انجمن ها و تشکل های غیر دولتی که دارای مجوز از مراجع ذیربط باشند و وجوهی که به موجب قانون و مقررات مربوط از درآمد یا حق الزحمه اعضاء آن ها کسر و به حساب مجامع مزبور واریز می شود، از پرداخت مالیات معاف است.

ک – موقوفات و کمک ها و هدایای دریافتی نقدی و غیر نقدی انجمن ها و هیأت های مذهبی مربوط به اقلیت های دینی مذکور در قانون اساسی جمهوری اسلامی ایران، مشروط بر اینکه رسمیت آن ها به تصویب وزارت کشور برسد، از پرداخت مالیات در اظهار نامه مالیاتی معاف است.

ل – فعالیت های انتشاراتی و مطبوعاتی، فرهنگی و هنری که به موجب مجوز وزارت فرهنگ و ارشاد اسلامی انجام می شوند، از پرداخت مالیات معاف است.

تبصره 1– وجوهی که ازفعالیت های غیر انتفاعی و به منظور پیشبرد اهداف و وظایف اشخاص موضوع این ماده از راه برگزاری دوره های آموزشی، سمینارها، نشرکتاب ونشریه های دوره ای و… در چارچوب اساسنامه آن ها تحصیل می شود و سازمان امور مالیاتی کشور بردرآمد و هزینه آن ها نظارت می کند، از پرداخت مالیات معاف است.

تبصره 2– حکم تبصره (2) ماده (2) این قانون درمورد درآمد مشمول مالیات اشخاص موضوع این ماده جاری می باشد.

تبصره 3– آئین نامه اجرائی موضوع این ماده به وسیله سازمان امور مالیاتی کشور تهیه و با پیشنهاد وزارت امور اقتصادی و دارائی به تصویب هیأت وزیران خواهد رسید.

ماده 141–

الف – صددرصد درآمد حاصل از صادرات محصولات تمام شده کالاهای صنعتی و محصولات بخش کشاورزی (شامل محصولات زراعی، باغی، دام وطیور، شیلات، جنگل و مرتع) و صنایع تبدیلی وتکمیلی آن و پنجاه درصد درآمد حاصل از صادرات سایر کالاهایی که به منظور دست یافتن به اهداف صادرات کالاهای غیر نفتی به خارج از کشور صادر می شوند از شمول مالیات معاف در اظهار نامه مالیاتی هستند.

فهرست کالاهای مشمول این ماده در طول هر برنامه به پیشنهاد وزارتخانه های امور اقتصادی و دارایی، بازرگانی، کشاورزی و جهاد سازندگی و وزارتخانه های صنعتی به تصویب هیأت وزیران می رسد.

ب – صددرصد درآمد حاصل از صادرات کالاهای مختلف که به صورت ترانزیت به ایران وارد شده یا می شوند و بدون تغییر در ماهیت یا با انجام کاری بر روی آن صادر می شوند از شمول مالیات معاف است.

تبصره – زیان حاصل از صدور کالاهای معاف از مالیات در مورد کسانی که غیر از امور صادراتی فعالیت دیگری هم دارند، در محاسبه مالیات سایر فعالیت های آنان منظور نخواهد شد

تبصره 4– مفاد این ماده در مواردی که از طرف حضرت امام خمینی (ره) یا مقام معظم رهبری دارای مجوز می باشند بر اساس نظر مقام معظم رهبری انجام می گیرد

طبق

ماده 142– درآمد کارگاه های فرش دستباف و صنایع دستی و شرکت های تعاونی و اتحادیه های تولیدی مربوطه از پرداخت مالیات معاف است.

ماده 143– شرکت هایی که سهام آن ها طبق قانون مربوط از طرف هیأت پذیرش برای معامله در بورس قبول می شود از سال پذیرش تا سالی که از فهرست نرخها در بورس حذف نشده درصورتی که کلیه نقل و انتقالات سهام از طریق کارگزاران بورس انجام و در دفاتر مربوط ثبت گردد معادل 10 درصد مالیات آن ها بخشوده می شود.

ادارات ثبت یا دفاتر اسناد رسمی مکلف اند در موقع ثبت تغییرات یا تنظیم سند انتقال حسب مورد گواهی پرداخت مالیات متعلق را اخذ و ضمیمه پرونده مربوط به ثبت یا انتقال کنند.

طبق

ماده 144– جهیزیه منقول و مهریه اعم از منقول و غیرمنقول و جوایز علمی و بورس های تحصیلی و همچنین درآمدی که بابت حق اختراع یاحق اکتشاف عاید مخترعین و مکتشفین می گردد.

بطور کلی و نیز درآمد ناشی از فعـالیت های پژوهـشی و تحـقیقاتی مراکزی که دارای پـروانه تحـقیق از وزارتخانه های ذیصلاح می باشند، به مدت ده سال از تاریخ اجرای این اصلاحیه طبق ضوابط مقرر در آیین نامه ای که به پیشنهاد وزارتخانه های فرهنگ وآموزش عالی، بهداشت ودرمان وآموزش پزشکی وامور اقتصادی و دارایی به تصویب هیأت وزیران خواهد رسید، ازپرداخت مالیات معاف می باشد.

ماده 145– سود دریافتی به هر عنوان در موارد زیر ازپرداخت مالیات معاف است:1 – سود متعلق به سپرده های مربوط به کسور بازنشستگی و پس انداز کارمندان وکارگران نزد بانک های ایرانی در حدود مقررات استخدامی مربوطه.2 – سود یا جوایز متعلق به حساب های پس انداز وسپرده های مختلف نزد بانک های ایرانی یا مؤسسات اعتباری غیر بانکی مجاز. این معافیت شامل سپرده هایی که بانک ها یا مؤسسات اعتباری غیر بانکی مجاز نزد هم می گذارند نخواهد بود.3 – جوایز متعلق به اوراق قرضه دولتی و اسناد خزانه.4 – سود پرداختی بانک های ایرانی به بانک های خارج از ایران بابت اضافه برداشت (اوردرافت) و سپرده ثابت به شرط معامله متقابل.5 – سود و جوایز متعلق به اوراق مشارکت.

تبصره – درمواردی که درقانون مالیات های مستقیم به بانک ها اشاره می شود امتیازات، تسهیلات، ترجیحات و تکالیف ذکر شده شامل مؤسسات اعتباری غیر بانکی که به موجب قانون یا با مجوز بانک مرکزی جمهوری اسلامی ایران تاسیس شده اند یا می شوند نیز خواهد شد.

تبصره 3– درشرکت های سهامی پذیرفته شده در بورس اندوخته صرف سهام مشمول مالیات مقطوع به نرخ نیم درصد خواهد بود و به این درآمد مالیات دیگری تعلق نمی گیرد. شرکت ها مکلف اند ظرف سی روز از تاریخ ثبت افزایش سرمایه آن را به حساب سازمان امور مالیاتی کشور واریز کنند

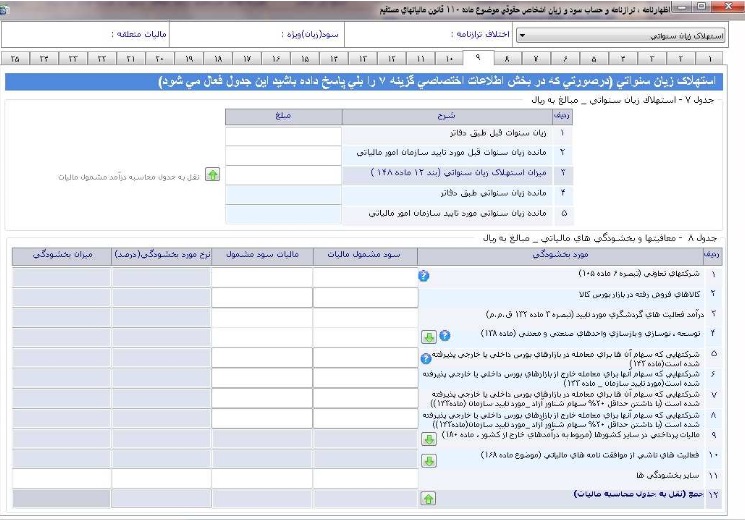

صفحه 9اظهار نامه مالیاتی

این صفحه اظهار نامه مالیاتی شامل جداول “استهلاک زیان سنواتی” و “معافیتها و بخشودگی مالیاتی“ میباشد.در صورت تکمیل این جدوال اظهار نامه مالیاتی ، مقادیر “میزان استهلاک زیان سنواتی” و “جمع بخشودگیهای مالیاتی” به ترتیب به ردیفهای 9 و 15 جدول محاسبه مالیات انتقال مییابد.ماده 148– هزینه هایی که حائز شرایط مذکور در ماده فوق می باشد به شرح زیر در حساب اظهار نامه مالیاتی قابل قبول است:1 – قیمت خرید کالای فروخته شده و یا قیمت خرید مواد مصرفی در کالا و خدمات فروخته شده2 – هزینه های استخدامی متناسب با خدمت کارکنان براساس مقررات استخدامی مؤسسه به شرح زیر:الف – حقوق یا مزد اصلی و مزایای مستمر اعم از نقدی یا غیر نقدی (مزایای غیر نقدی به قیمت تمام شده برای کارفرما).ب – مزایای غیر مستمر اعم از نقدی و غیر نقدی از قبیل خواربار، بهره وری، پاداش، عیدی، اضافه کار، هزینه سفر و فوق العاده مسافرت. نصاب هزینه سفر و فوق العاده مسافرت مدیران و بازرسان و کارکنان به خارج از ایران به منظور رفع حوائج مؤسسه ذیربط طبق آیین نامه ای خواهد بود که از طرف وزارت امور اقتصادی و دارایی و سازمان مدیریت و برنامه ریزی کشور تهیه و به تصویب هیأت وزیران می رسد تعیین خواهد شد.ج – هزینه های بهداشتی و درمانی و وجوه پرداختی بابت بیمه های بهداشتی و عمر و حوادث ناشی ازکار کارکنان.د – حقوق بازنشستگی، وظیفه، پایان خدمت طبق مقررات استخدامی مؤسسه و خسارت اخراج و بازخرید طبق قوانین موضوعه مازاد بر مانده حساب ذخیره مربوط.ﻫ – وجوه پرداختی به سازمان تأمین اجتماعی طبق مقررات مربوط و همچنین تا میزان سه درصد حقوق پرداختی سالانه بابت پس انداز کارکنان براساس آیین نامه ای که به پیشنهاد سازمان امور مالیاتی کشور به تصویب وزیر امور اقتصادی و دارایی می رسد.

و– معادل یک ماه آخرین حقوق و دستمزد و همچنین ما به التفاوت تعدیل حقوق سنوات قبل که به منظور تأمین حقوق بازنشستگی و وظیفه و مزایای پایان خدمت، خسارت اخراج و بازخرید کارکنان مؤسسه ذخیره می شود.

این حکم نسبت به ذخائری که تا کنون درحساب بانک ها نگهداری شده است نیز جاری خواهد بود.3 – کرایه محل مؤسسه در صورتی که اجاری باشد مال الاجاره پرداختی طبق سند رسمی و در غیر اینصورت در حدود متعارف.4 – اجاره بهای ماشین آلات و ادوات مربوط به مؤسسه در صورتی که اجاری باشد.5 – مخارج سوخت، برق، روشنائی، آب و مخابرات و ارتباطات.6 – وجوه پرداختی بابت انواع بیمه مربوط به عملیات و دارایی مؤسسه.7 – حق الامتیاز پرداختی و همچنین حقوق وعوارض و مالیات هایی که به سبب فعالیت مؤسسه به شهرداری ها و وزارتخانه ها و مؤسسات دولتی و وابسته به آن ها پرداخت می شود(به استثنای مالیات بر درآمد و ملحقات آن و سایر مالیات هایی که مؤسسه به موجب مقررات این قانون ملزم به کسر از دیگران و پرداخت آن می باشد و همچنین جرایمی که به دولت و شهرداری ها پرداخت می گردد).8 – هزینه های تحقیقاتی، آزمایشی و آموزشی، خرید کتاب و نشریات و لوح های فشرده، هزینه های بازاریابی، تبلیغات و نمایشگاهی مربوط به فعالیت مؤسسه براساس آیین نامه ای که به پیشنهاد سازمان امور مالیاتی کشور به تصویب وزیر امور اقتصادی و دارایی می رسد.9 – هزینه های مربوط به جبران خسارت وارده مربوط به فعالیت ودارایی مؤسسه مشروط براینکه:اولاً – وجود خسارت محقق باشد.ثانیاً – موضوع و میزان آن مشخص باشد.ثالثاً – طبق مقررات قانون یا قراردادهای موجود جبران آن به عهده دیگری نبوده یا در هر صورت از طریق دیگر جبران نشده باشد.آیین نامه احراز شروط سه گانه مذکور در این بند به پیشنهاد سازمان امور مالیاتی کشور به تصویب وزیرامور اقتصادی و دارایی می رسد.10 – هزینه های فرهنگی و ورزشی و رفاهی کارگران پرداختی به وزارت کار و امور اجتماعی حداکثر معادل ده هزار ریال به ازای هر کارگر.11 – ذخیره مطالباتی که وصول آن مشکوک باشد مشروط بر اینکه:اولاً – مربوط به فعالیت مؤسسه باشد.ثانیاً – احتمال غالب برای لاوصول ماندن آن موجود باشد.ثالثاً – در دفاتر مؤسسه به حساب مخصوص منظور شده باشد تا زمانی که طلب وصول گردد یا لاوصول بودن آن محقق شود.آیین نامه مربوط به این بند به پیشنهاد سازمان امورمالیاتی کشور به تصویب وزیر امور اقتصادی و دارایی می رسد.

12 – زیان اشخاص حقیقی و حقوقی که ازطریق رسیدگی به دفاتر آن ها و با توجه به مقررات احراز گردد، از درآمد سال یا سال های بعد استهلاک پذیر است.

13 – هزینه های جزئی مربوط به محل مؤسسه که عرفاً به عهده مستاجر است درصورتیکه اجاری باشد.14 – هزینه های مربوط به حفظ و نگهداری محل مؤسسه درصورتی که ملکی باشد.15 – مخارج حمل و نقل.16 – هزینه های ایاب و ذهاب، پذیرائی و انبارداری.17 – حق الزحمه های پرداختی متناسب با کار انجام شده از قبیل حق العمل دلالی، حق الوکاله، حق المشاوره، حق حضور، هزینه حسابرسی وخدمات مالی و اداری و بازرسی، هزینه نرم افزاری، طراحی و استقرار سیستم های مورد نیاز مؤسسه، سایر هزینه های کارشناسی در ارتباط با فعالیت مؤسسه و حق الزحمه بازرس قانونی.

18 – سود و کارمزدی که برای انجام دادن عملیات مؤسسه به بانک ها، صندوق تعاون و همچنین مؤسسات اعتباری غیر بانکی مجاز پرداخت شده یا تخصیص یافته باشد.

19 – بهای ملزومات اداری و لوازمی که معمولاً ظرف یک سال از بین می روند.20 – مخارج تعمیر و نگاهداری ماشین آلات و لوازم کار و تعویض قطعات یدکی که به عنوان تعمیر اساسی تلقی نگردد.21 – هزینه های اکتشاف معادن که منجر به بهره برداری نشده باشد.22 – هزینه های مربوط به حق عضویت و حق اشتراک پرداختی مربوط به فعالیت مؤسسه.23 – مطالبات لاوصول به شرط اثبات آن از طرف مؤدی مازاد برمانده حساب ذخیره مشکوک الوصول.24 – زیان حاصل از تسعیر ارز براساس اصول متداول حسابداری مشروط براتخاذ یک روش یکنواخت طی سال های مختلف از طرف مؤدی.25 – ضایعات متعارف تولید.26 – ذخیره مربوط به هزینه های پرداختنی قابل قبول که به سال مورد رسیدگی ارتباط دارد.27 – هزینه های قابل قبول مربوط به سال های قبلی که پرداخت یا تخصیص آن درسال مالیاتی مورد رسیدگی تحقق می یابد.28 – هزینه خرید کتاب و سایرکالاهای فرهنگی هنری برای کارکنان و افراد تحت تکفل آن ها تا میزان حداکثر 5 درصد معافیت مالیاتی موضوع ماده 84 این قانون به ازای هر نفر.تبصره 1– هزینه های دیگر که مربوط به تحصیل درآمد مؤسسه تشخیص داده می شود و در این ماده پیش بینی نشده است به پیشنهاد سازمان امور مالیاتی کشور و تصویب وزیر امور اقتصادی و دارائی جز هزینه های قابل قبول پذیرفته خواهدشد. تبصره 2– مدیران و صاحبان سرمایه اشخاص حقوقی درصورتی که دارای شغل موظف در مؤسسات مذکور باشند جزء کارکنان مؤسسه محسوب خواهندشد ولی در مؤسساتی که غیر اشخاص حقوقی باشند حقوق و مزایای صاحب مؤسسه و اولاد تحت تکفل و همسر نامبرده به استثنای هزینه سفر و فوق العاده مسافرت مربوط به شغل که مشمول مقررات جز ب بند 2 این ماده خواهد بود جزء هزینه های قابل قبول منظور نخواهد شد. تبصره 3– در محاسبه مالیات شرکت ها و اتحادیه های تعاونی، ذخایر موضوع بندهای1و2 ماده 15 قانون شرکت های تعاونی مصوب 16 خرداد 1350 واصلاحیه های بعدی آن و در مورد شرکت ها و اتحادیه هایی که وضعیت خود را با قانون بخش تعاونی اقتصاد جمهوری اسلامی ایران مصوب سال 13 شهریور 1370 تطبیق داده اند یا بدهند ذخیره موضوع بند 1 و حق تعاون و آموزش موضوع بند 3 ماده 25 قانون اخیر الذکر جزء هزینه محسوب می شود

- صفحه 10

این صفحه شامل جداول “توسعه، نوسازی و بازسازی صنعتی معدنی (ماده 138 ق.م.م) و “معافیتها و بخشودگیهای درآمدهای حاصل از فعالیتهای خارج از کشور (ماده 180 ق.م.م)” میباشد.

طبق ماده 138 – آن قسمت از سود ابرازی شرکت های تعاونی و خصوصی که برای توسعه و بازسازی و نوسازی یا تکمیل واحدهای موجود صنعتی و معدنی خود یا ایجاد واحدهای جدید صنعتی یا معدنی در آن سال مصرف گردد از50 درصد مالیات متعلق موضوع ماده 105 این قانون معاف خواهد بود مشروط بر این که قبلاً اجازه توسعه یا تکمیل یا ایجاد واحد صنعتی و یا معدنی جدید در قالب طرح سرمایه گذاری معین از وزارتخانه ذیربط تحصیل شده باشد.

در صورتی که هزینه اجرای طرح یا طرح های یادشده در هر سال مازاد بر سود ابرازی همان سال باشد و یا از هزینه طرح سرمایه گذاری کمتر باشد شرکت می تواند از معافیت مذکور در محاسبه مالیات سود ابرازی سال های بعد حداکثر به مدت سه سال و به میزان مازاد مذکور و یا باقی مانده هزینه اجرای کامل طرح بهره مند شود.

تبصره 1– در صورتی که شرکت، قبل از تکمیل، اجرا طرح را متوقف نماید یا ظرف یک سال پس از مهلت تعیین شده در طرح سرمایه گذاری، آن را به بهره برداری نرساند، یا ظرف پنج سال پس از شروع بهره برداری آن را تعطیل، منحل یا منتقل نماید معادل معافیت های مالیاتی منظور شده در این ماده برای اجرای طرح و جرائم متعلقه موضوع ماده 190 این قانون از شرکت وصول خواهدشد.

طبق

ماده 180– هرشخص حقیقی ایرانی که با ارایه گواهی نمایندگی های مالی یا سیاسی دولت جمهوری اسلامی در خارج ثابت کند که ازدرآمد یک سال مالیاتی خود در یکی از کشورهای خارج به عنوان مقیم مالیات پرداخته است از لحاظ مالیاتی درآن سال مقیم خارج از کشور خواهد شد مگر دریکی از موارد زیر:

–1 درسال مالیاتی مزبور درایران دارای شغلی بوده باشد.

2 – در سال مالیاتی مزبور حداقل شش ماه متوالیاً یا متناوباً در ایران سکونت داشته باشد.

–3 توقف در خارج از کشور به منظور انجام مأموریت یا معالجه یا امثال آن بوده باشد.

تبصره – اشخاص حقیقی یا حقوقی ایرانی مقیم ایران در صورتیکه درآمدی از خارج کشور تحصیل نموده و مالیات آنرا به دولت محل تحصیل درآمد پرداخته باشند.

و درآمد مذکور را در اظهارنامه یا ترازنامه و حساب سود و زیان خود حسب مورد طبق مقررات این قانون اعلام نمایند مالیات پرداختی آن ها در خارج از کشور و یا آن مقدار مالیاتی که به درآمد تحصیل شده در خارج کشور با تناسب به کل درآمد مشمول مالیات آنان تعلق می گیرد هر کدام کمتر باشد از مالیات بردرآمد آن ها قابل کسر خواهد بود

تبصره 2– واحدهای صنعتی جدید که با استفاده از معافیت های مندرج در این ماده تاسیس می شوند نمی توانند از معافیت های مالیاتی موضوع ماده 132 این قانون استفاده نمایند

طبق .

ماده 132 – درآمد مشمول مالیات ابرازی ناشی از فعالیت های تولیدی و معدنی در واحدهای تولیدی یا معدنی در بخش های تعاونی و خصوصی که از اول سال 1381 به بعد از طرف وزارتخانه های ذیربط برای آن ها پروانه بهره برداری صادر یا قرارداد استخراج و فروش منعقد می شود، از تاریخ شروع بهره برداری یا استخراج به میزان هشتاد درصد (80%) و به مدت چهار سال و در مناطق کمتر توسعه یافته به میزان صد در صد (100%) و به مدت ده سال از مالیات موضوع ماده (105) این قانون معاف هستند.

تبصره 1 – فهرست مناطق کمتر توسعه یافته برای بقیه مدت برنامه سوم توسعه اقتصادی، اجتماعی و فرهنگی جمهوری اسلامی ایران و همچنین در آغاز هر دوره برنامه توسط سازمان مدیریت و برنامه ریزی کشور و وزارتخانه های امور اقتصادی و دارایی و صنایع و معادن تهیه و به تصویب هیأت وزیران می رسد.

تبصره 2– معافیت های موضوع این ماده شامل درآمد واحد های تولیدی و معدنی مستقر در شعاع یکصد و بیست کیلومتری مرکز تهران و پنجاه کیلومتری مرکز اصفهان و سی کیلومتری مراکز استانها و شهرهای دارای بیش از سیصد هزار نفر جمعیت براساس آخرین سرشماری به استثنای شهرک های صنعتی استقرار یافته درشعاع سی کیلومتری مراکز استانها و شهرهای مذکور نخواهد بود.

تبصره 3– کلیه تأسیسات ایرانگردی و جهانگردی دارای پروانه بهره برداری از وزارت فرهنگ و ارشاد اسلامی هر سال از پرداخت 05 درصد مالیات متعلق معاف هستند.

تبصره 4– ضوابط مربوط به تعیین تاریخ شروع بهره برداری واحدهای معاف موضوع این ماده و همچنین تعیین محدوده موضوع تبصره (2) این ماده توسط وزارتخانه های امور اقتصادی و دارائی و صنایع ومعادن تعیین و اعلام می گردد.

تبصره 3– کارخانه های واقع در محدوده آبریز تهران که تعداد کارکنان آن ها کمتر از50 نفر نباشند درصورتی که تاسیسات خودرا کلاً به خارج از شعاع 120 کیلومتری مرکز تهران انتقال دهند براساس ضوابطی که از طرف وزارت امور اقتصادی و دارائی و وزارت ذیربط حسب مورد برقرار می شود تا ده سال از تاریخ بهره برداری در محل جدید از پرداخت مالیات بردرآمد ناشی از فعالیت صنعتی مربوط معاف خواهند بود.

تبصره 4– از نظر این قانون محدوده آبریز تهران شامل منطقه آبریز غربی رودخانه حبله رودگرمسار ومنطقه آبریز شرقی رودخانه زیاران وکلیه مناطق رودخانه های دماوند، جاجرود، دارآباد، دربند، اوین، فرحزاد، کن، کرج و کردان بوده وحدود آن عبارت است از:

شمالاً: خط الراس کوههای البرز که آب آن به رشته کویر مرکزی جاری می شود.

شرقاً: ساحل غربی رودخانه حبله رود گرمسار.

غرباً: ساحل شرقی رودخانه زیاران.

جنوباً: خطوط ممتد از غرب به شرق از محل تقاطع رودخانه زیاران با رودخانه شور تا خط القعر دریاچه نمک به سمت غرب تا محل تقاطع با مسیر حبله رود گرمسار

در صورت تکمیل جدول ماده138 ق.م.م، جمع “سود حاصل از منابع درآمدی مشمول مالیات”، “مالیات متعلق موضوع ماده 105 ق.م.م” و “مبلغ بخشودگی” به ردیف 7 جدول شماره 8 معافیتها و بخشودگیهای مالیاتی انتقال مییابد.

ماده 138 – آن قسمت از سود ابرازی شرکت های تعاونی و خصوصی که برای توسعه و بازسازی و نوسازی یا تکمیل واحدهای موجود صنعتی و معدنی خود یا ایجاد واحدهای جدید صنعتی یا معدنی در آن سال مصرف گردد از50 درصد مالیات متعلق موضوع ماده 105 این قانون معاف خواهد بود.

مشروط بر این که قبلاً اجازه توسعه یا تکمیل یا ایجاد واحد صنعتی و یا معدنی جدید در قالب طرح سرمایه گذاری معین از وزارتخانه ذیربط تحصیل شده باشد. در صورتی که هزینه اجرای طرح یا طرح های یادشده در هر سال مازاد بر سود ابرازی همان سال باشد .

و یا از هزینه طرح سرمایه گذاری کمتر باشد شرکت می تواند از معافیت مذکور در محاسبه مالیات سود ابرازی سال های بعد حداکثر به مدت سه سال و به میزان مازاد مذکور و یا باقی مانده هزینه اجرای کاملاظهار نامه مالیاتی طرح بهره مند شود.

تبصره 1– در صورتی که شرکت، قبل از تکمیل، اجرا طرح را متوقف نماید یا ظرف یک سال پس از مهلت تعیین شده در طرح سرمایه گذاری، آن را به بهره برداری نرساند، یا ظرف پنج سال پس از شروع بهره برداری آن را تعطیل، منحل یا منتقل نماید معادل معافیت های مالیاتیاظهار نامه مالیاتی منظور شده در این ماده برای اجرای طرح و جرائم متعلقه موضوع ماده 190 این قانون از شرکت وصول خواهدشد.

تبصره 2– واحدهای صنعتی جدید که با استفاده از معافیت های مندرج در این ماده تاسیس می شوند نمی توانند از معافیت های مالیاتی موضوع ماده 132 این قانون استفاده نمایند.

تبصره 3– کارخانه های واقع در محدوده آبریز تهران که تعداد کارکنان آن ها کمتر از50 نفر نباشند درصورتی که تاسیسات خودرا کلاً به خارج از شعاع 120 کیلومتری مرکز تهران انتقال دهند براساس ضوابطی که از طرف وزارت امور اقتصادی و دارائی و وزارت ذیربط حسب مورد برقرار می شود تا ده سال اظهار نامه مالیاتی از تاریخ بهره برداری در محل جدید از پرداخت مالیات بردرآمد ناشی از فعالیت صنعتی مربوط معاف خواهند بود.تبصره 4– از نظر این قانون محدوده آبریز تهران شامل منطقه آبریز غربی رودخانه حبله رودگرمسار ومنطقه آبریز شرقی رودخانه زیاران وکلیه مناطق رودخانه های دماوند، جاجرود، دارآباد، دربند، اوین، فرحزاد، کن، کرج و کردان بوده وحدود آن عبارت است از:شمالاً: خط الراس کوههای البرز که آب آن به رشته کویر مرکزی جاری می شود.شرقاً: ساحل غربی رودخانه حبله رود گرمسار.غرباً: ساحل شرقی رودخانه زیاران.طبق

ماده 105– جمع درآمد شرکت ها و درآمد ناشی از فعالیت های انتفاعی سایر اشخاص حقوقی از منابع مختلف درایران یا خارج از ایران تحصیل می شود، پس از وضع زیان های حاصل از منابع غیر معاف وکسر معافیت های مقرر به استثنای مواردی که طبق مقررات این قانون دارای نرخ جداگانه ای می باشد، مشمول مالیات به نرخ بیست و پنج درصد (25%) خواهند بود.

تبصره 1– در مورد اشخاص حقوقی ایرانی غیرتجاری که به منظور تقسیم سود تاسیس نشده اند، در صورتی که دارای فعالیت انتفاعی باشند، از مأخذ کل درآمد مشمول مالیات فعالیت انتفاعی آن ها مالیات به نرخ مقرر در این ماده وصول می شود.تبصره 2– اشخاص حقوقی خارجی و مؤسسات مقیم خارج از ایران به استثنای مشمولان تبصره (5) ماده (109) و ماده (113) این قانون از مأخذ کل درآمد مشمول مالیاتی که از بهره برداری سرمایه در ایران یا از فعالیت هایی که مستقیماً یا به وسیله نمایندگی از قبیل شعبه، نماینده، کارگزار و امثال آن در ایران انجام می دهند یا از واگذاری امتیازات و سایر حقوق خود، انتقال دانش فنی، دادن تعلیمات، کمک های فنی یا واگذاری فیلم های سینمائی از ایران تحصیل می کنند .به نرخ مذکور در این ماده مشمول مالیات خواهند بود. نمایندگان اشخاص و مؤسسات مذکور در ایران نسبت به درآمدهایی که به هر عنوان به حساب خود تحصیل می کنند طبق مقررات مربوط به این قانون مشمول مالیات می باشند.

تبصره 3– در موقع احتساب مالیات بر درآمد اشخاص حقوقی اعم از ایرانی یا خارجی، مالیات هایی که قبلاً پرداخت شده است با رعایت مقررات مربوط از مالیات متعلق کسر خواهد شد و اضافه پرداختی از این بابت قابلاسترداد است.

تبصره 4– اشخاص اعم از حقیقی یا حقوقی نسبت به سود سهام یا سهام الشرکه دریافتی از شرکت های سرمایه پذیر مشمول مالیات دیگری نخواهند بود.

تبصره 5– در مواردی که به موجب قوانین مصوب وجوهی تحت عناوین دیگری غیر از مالیات بر درآمد از مأخذ درآمد مشمول مالیات اشخاص قابل وصول باشد، مالیات اشخاص پس از کسر وجوه مزبور به نرخ مقرر اظهار نامه مالیاتی مربوط محاسبه خواهد شد

جنوباً: خطوط ممتد از غرب به شرق از محل تقاطع رودخانه زیاران با رودخانه شور تا خط القعر دریاچه نمک به سمت غرب تا محل تقاطع با مسیر حبله رود گرمسار

در صورت تکمیل جدول ماده 180 ق.م.م، جمع “سود حاصل از درآمد خارج از ایران”، “مالیات متعلقه در ایران براساس درآمد” و “مبلغ قابل کسر از مالیات” به ردیف 9 جدول شماره 8 اظهار نامه مالیاتی معافیتها و بخشودگیهای مالیاتی انتقال مییابد.

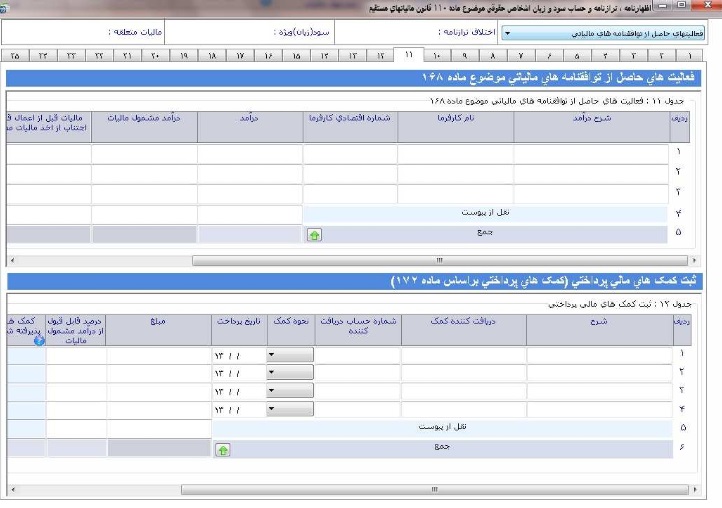

- صفحه 11

- صفحه 12

صفحه 12 اظهار نامه مالیاتی شامل جدول “موجودی مواد و کالا” میباشد.

در صورت تکمیل این جدول صفحه 12 اظهار نامه مالیاتی ، جمع “خالص موجودی” و “موجودی سال قبل” به ردیف 6 اظهار نامه مالیاتی بخش داراییهای جاری جدول ترازنامه انتقال مییابد.

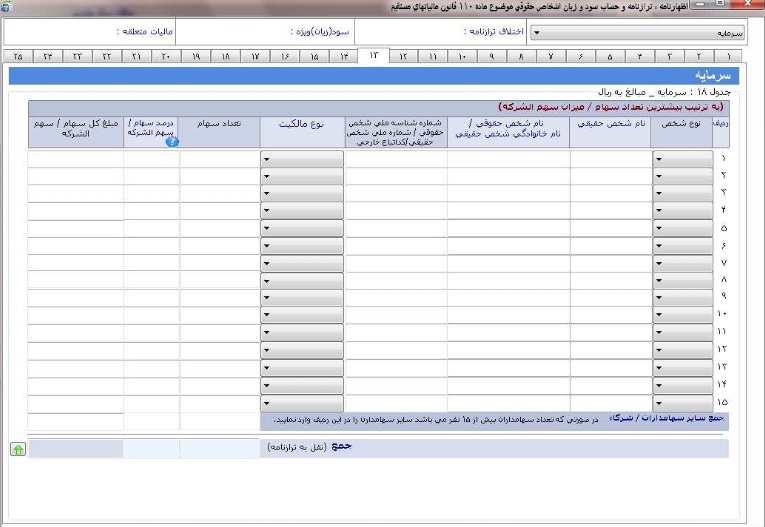

- صفحه 13

در صفحه 13 اظهار نامه مالیاتی اطلاعات مربوط به سرمایه سهامداران و شرکاء وارد میشود.

در صورت تکمبل این جدول، جمع “مبلغ کل سهام / سهم الشرکه” به بخش حقوق صاحبان سهام جدول ترازنامه انتقال مییابد.

- صفحه 14

در صفحه 14 اظهار نامه مالیاتی اطلاعات مربوط به فروش خالص براساس کالای اصلی و سایر وارد میشود.

در صورت تکمیل این جدول، “جمع مبلغ فروش خالص”سال جاری و سال قبل به ردیف 1 جدول صورت سود و زیان انتقال مییابد.

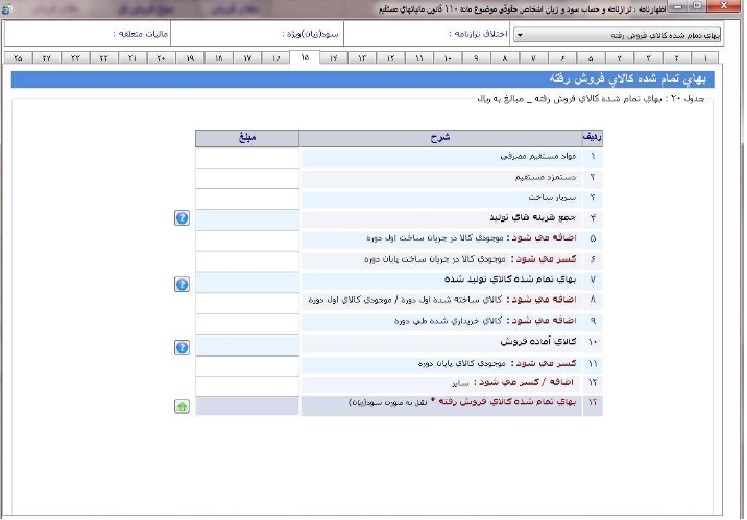

- صفحه 15

در صفحه 15 اظهار نامه مالیاتی اطلاعات مربوط به بهای تمام شده کالای فروش رفته وارد میشود.

در صورت تکمیل این جدول، “بهای تمام شده کالای فروش رفته” به ردیف 2 اظهار نامه مالیاتی جدول صورت سود و زیان انتقال مییابد.

- صفحه 16

در این صفحه اطلاعات مربوط به جداول “بهای تمام شده کار انجام شده پیمانکاری” و “تعداد کارکنان” وارد میشود.

در صورت تکمیل جدول شماره 21اظهار نامه مالیاتی ، “جمع کل بهای تمام شده پیمانکاری/خدمات” به ردیف 5 جدول صورت سود و زیان انتقال مییابد.

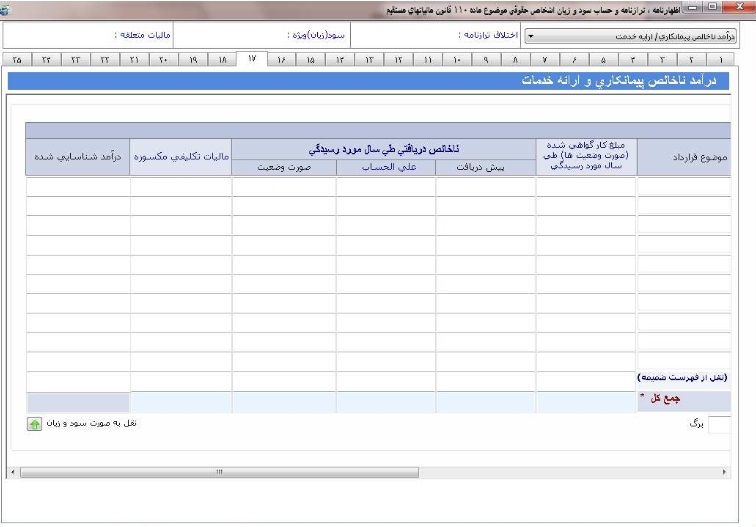

- صفحه 17

در این صفحه اظهار نامه مالیاتی اطلاعات مربوط به جدول “درآمد ناخالص پیمانکاری/ارائه خدمات” وارد میشود.

در صورت تکمیل جدول شماره 21اظهار نامه مالیاتی ، جمع کل “درآمد شناسایی شده” به ردیف 4 جدول صورت سود و زیان انتقال مییابد.

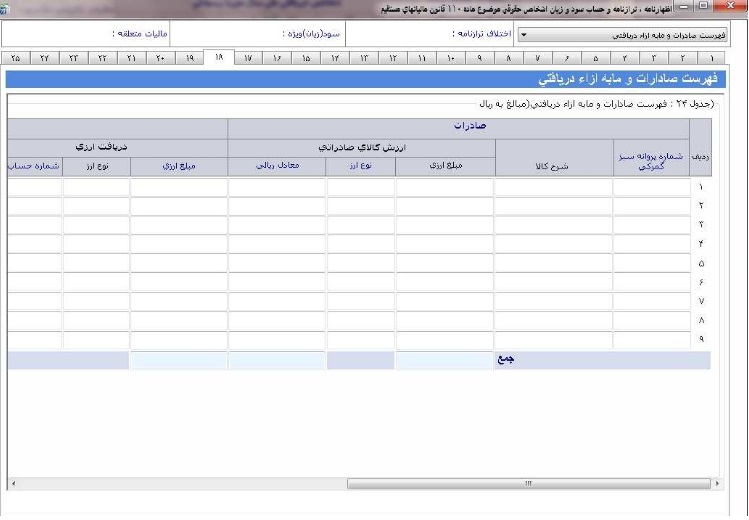

- صفحه 18

در این صفحه اطلاعات مربوط به جدول “فهرست صادرات و مابه ازاء دریافتی” وارد میشود.

طبق ماده 141–

الف – صددرصد درآمد حاصل از صادرات محصولات تمام شده کالاهای صنعتی و محصولات بخش کشاورزی (شامل محصولات زراعی، باغی، دام وطیور، شیلات، جنگل و مرتع) و صنایع تبدیلی وتکمیلی آن و پنجاه درصد درآمد حاصل از صادرات سایر کالاهایی که به منظور دست یافتن به اهداف صادرات کالاهای غیر نفتی به خارج از کشور صادر می شوند از شمول مالیات معاف اظهار نامه مالیاتی هستند.

فهرست کالاهای مشمول این ماده در طول هر برنامه به پیشنهاد وزارتخانه های امور اقتصادی و دارایی، بازرگانی، کشاورزی و جهاد سازندگی و وزارتخانه های صنعتی به تصویب هیأت وزیران می رسد.

ب – صددرصد درآمد حاصل از صادرات کالاهای مختلف که به صورت ترانزیت به ایران وارد شده یا می شوند و بدون تغییر در ماهیت یا با انجام کاری بر روی آن صادر می شوند از شمول مالیات معاف است.

تبصره – زیان حاصل از صدور کالاهای معاف از مالیات در مورد کسانی که غیر از امور صادراتی فعالیت دیگری هم دارند، در محاسبه مالیات سایر فعالیت های آنان منظور نخواهد شد

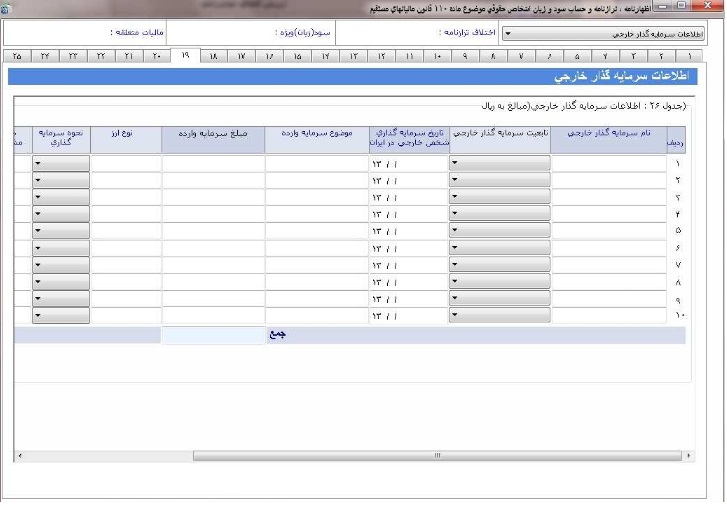

- صفحه 19

صفحه 19اظهار نامه مالیاتی اطلاعات مربوط به جدول “سرمایه گذار خارجی” وارد میشود.

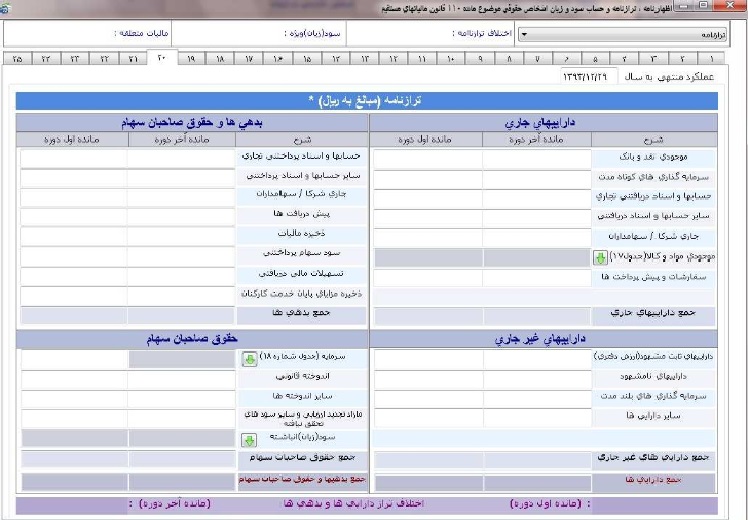

- صفحه 20

صفحه 20 اظهار نامه مالیاتی اطلاعات مربوز به تراز مالی اظهارنامه وارد میشود. لازم به توضیح است که در صورت عدم تراز مالی در پایان دوره و عدم وارد نمودن مبالغ مربوطه در این جدول امکان ارسال اطلاعات به سازمان نخواهد بود.

- صفحه 21

در صفحه 21 اظهار نامه مالیاتی اطلاعات مربوط به صورت سود و زیان وارد میشود.

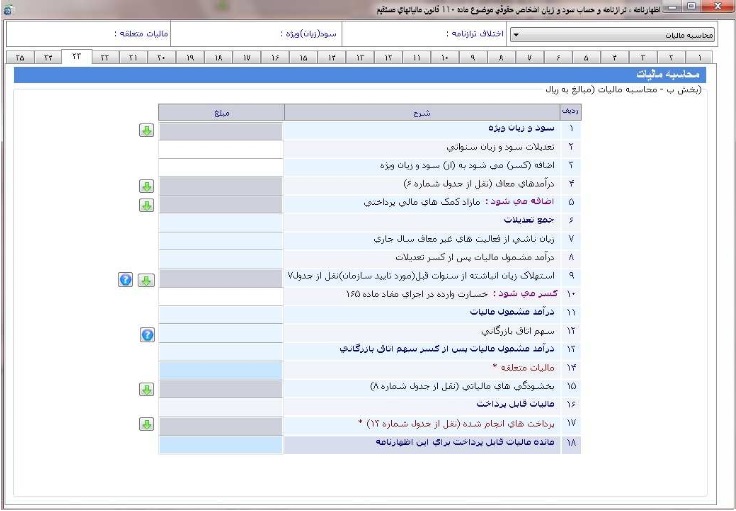

- صفحه 22

صفحه 22 اظهار نامه مالیاتی اطلاعات مربوط به گردش حساب سود و زیان انباشته وارد میشود.

در صورت تکمیل این جدول، جمع کل “سود و زیان انباشته” به بخش حقوق صاحبان سهام جدول ترازنامه انتقال مییابد.

- صفحه 23

صفحه 23 اظهار نامه مالیاتی با توجه به مقادیر وارد شده در صفحات قبل محاسبه درآمد مشمول مالیات در این بخش صورت میپذیرد.

- صفحه 24

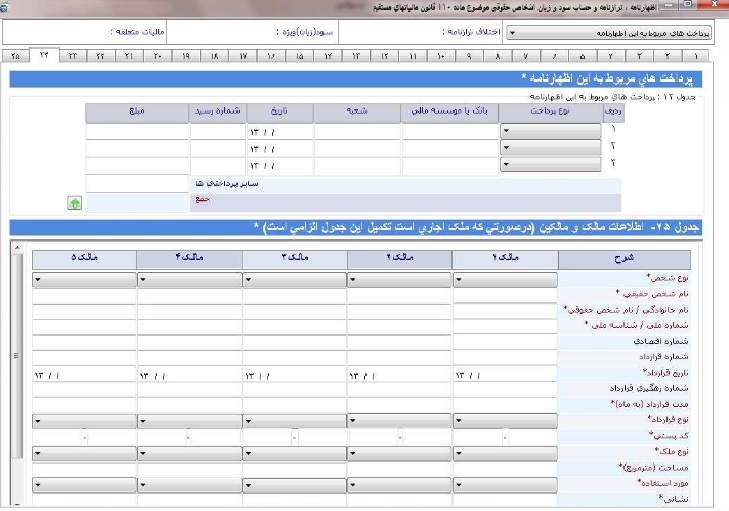

صفحه 24 اظهار نامه مالیاتی اطلاعات مربوط به جداول “پرداختهای مربوط به این اظهارنامه” و “اطلاعات مالک/مالکین” وارد میشود.

در صورت تکمیل جدول پرداختهای مربوط به این اظهارنامه، جمع کل “مبالغ پرداختی” به ردیف 17 جدول محاسبه مالیات انتقال مییابد.

- صفحه 25

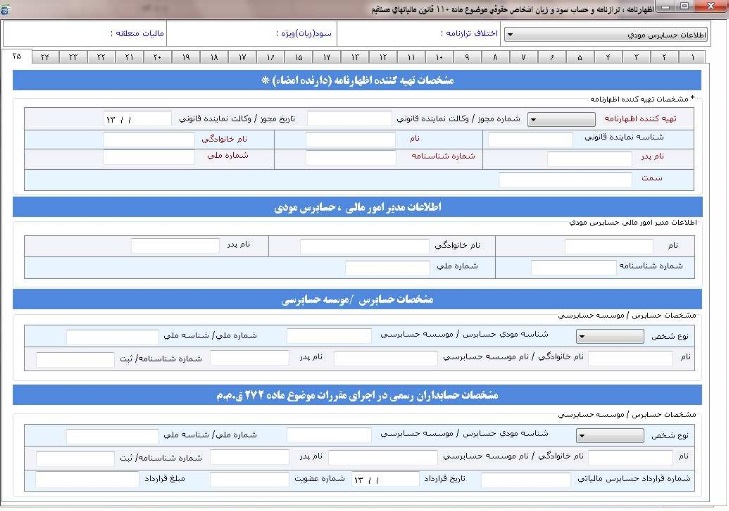

در این صفحه مشخصات مربوط به تنظیم کننده اظهارنامه (مودی یا نماینده قانونی)، مدیر امور مالی و حسابرسی و در صورت حسابرسی دفاتر توسط موسسات حسابرسی اطلاعات مربوطه تکمیل میشود.

منبع: سازمان امور مالیاتی کشور

مراحل تنظیم اظهار نامه مالیاتی عملکرد

آنچه که مهم است در تکمیل اظهارنامه مالیاتی عملکرد به آن توجه داشته باشیم :

نکات مهم مالیاتی در ارسال اظهارنامه مالیات عملکرد : موارد مدنظر در اظهارنامه مالیاتی برابر آیین نامه اجرایی ماده ۹۵ اصلاحی قانون مالیاتهای مستقیم

۱. اظهارنامه مالیاتی عملکرد چیست؟

اظهارنامه مالیاتی فرمی است که به منظور اظهار درآمدها ، هزینه ها ، دارایی ها ، بدهی ها ، سرمایه، معافیت ها، درآمد مشمول مالیات، مالیات، بخشودگی مالیاتی و همچنین اطلاعات هویتی و مکانی حسب مورد که برای صاحبان مشاغل و اشخاص حقوقی موضوع قانون مالیات های مستقیم، بر حسب نوع و حجم فعالیت اشخاص مذکورمطابق نمونه هایی که توسط سازمان، تهیه و اعلام می شود.

۲.چه کسانی مکلفند اظهارنامه مالیاتی عملکرد را تهیه و ارسال کنند؟

الف ـ بر اساس ماده ۹۵ قانون مالیاتهای مستقیم کلیه اشخاص حقیقی دارنده کسب وکار که بصورت فردی و یا مشارکتی فعالیت می کنند مکلفند برای هر سال مالی خود اظهارنامه مالیاتی تهیه و ارسال نمایند.

ب ـ طبق ماده ۱۱۰ ق م م کلیه اشخاص حقوقی که در اداره ثبت شرکتها به ثبت رسیده اند و تشکل های قانونی که دارای مجوز فعالیت از وزارتخانه های ذیربط می باشند و اتحادیه های صنفی بر اساس قانون مکلفند برای هرسال مالی ترازنامه وسود وزیان وسایراطلاعات مندرج درفرم اظهارنامه راتهیه وبه سازمان امورمالیاتی تحویل دهند.

۳.برای تهیه و ارسال اظهارنامه مالیاتی به چه مدارکی نیاز داریم؟

برای تهیه و تنظیم اظهارنامه مالیاتی مدارک زیر مورد نیاز است.

ثبت حسابداری آخرین تغییرات سرمایه

به روز بودن مصوبه اندوخته قانونی و احتیاطی هیات مدیره

آنالیز کامل حجم فروش اینکه آیا واقعا بهای تمام شده و کسر از فروش با درصد سود قابل توجیه است

جداسازی سود بانکی که معاف از مالیات است از سایر درآمدها

تخصیص کامل سود و ایجاد ذخیره مالیات

تهیه گردش مواد اولیه و کالا و قیمت تمام شده شامل؛ موجودی ها از ابتدای دوره + خرید و تولید – فروش تا پایان دوره

تطبیق کامل لیست بیمه با هزینه ثبت شده در سرفصل حقوق

ثبت اصلاحی مالیاتهای جامانده مانند تکلیفی و اجاره و ….

کنترل کامل جدول استهلاک و محاسبات مربوط به آن طبق ارزش دفتری

تطبیق ۴ دوره مالیات و عوارض ارزش افزوده با کدینگ سیستم حسابداری

کنترل پایش ارزش افزوده ( تهاتر و تعیین تکلیف در پایان هر دوره )

کنترل تمامی قبض های مالیاتی پرداختی در طول سال مالی جهت کسر از میزان مالیات محاسبه شده

کنترل اظهارنامه دوم که منظور گزارش صورت معاملات خرید و فروش فصلی است چون در هر دوره مجدد اظهار میگردد

گرفتن تاییدیه از بدهکاران

در ادامه بخوانید: فرار مالیاتی مناطق آزاد

گرفتن تاییدیه از بستانکاران

کنترل مانده های بستانکار بانک و صندوق

برطرف کردن مغایرت نرم افزارحسابداری با صورتهای مالی اساسی

آماده سازی تقدم و تاخرها در تاریخ اسناد و ثبت ها

کنترل گردش های منفی کالا

کنترل جمع تراز حسابها کسر از حسابهای موقت با ترازنامه تعدیل شده؛

۴.چند نوع اظهارنامه مالیات بر درآمد در حال حاضر وجود دارد؟

هم اکنون برای اشخاص مکلف به تهیه و ارسال اظهارنامه مالیاتی ۶ نوع اظهارنامه مالیات بر درآمد تهیه و در دسترس قرارگرفته است.

۱.اظهارنامه مالیات بردرآمد اشخاص حقوقی (موضوع ماده ۱۱۰ ق م م )که نسبت به سایر اظهارنامه ها مفصل تر است.

۲.اظهارنامه مالیات بر درآمد اشخاص حقیقی گروه اول طبق آیین نامه اجرایی ماده ۹۵ ق م م

۳.اظهارنامه مالیات بر درآمد اشخاص حقیقی گروه دوم طبق آیین نامه اجرایی ماده ۹۵ ق م م

۴.اظهارنامه مالیات بر درآمد اشخاص حقیقی گروه سوم طبق آیین نامه اجرایی ماده ۹۵ ق م م

۵.اظهارنامه مالیات بر درآمد املاک ویژه اشخاص حقیقی دارنده درآمد ملاک ماده ۵۷و۸۰ ق م م

۶.اظهارنامه انحلال طبق ماده ۱۱۴ و۱۱۶ق م م

۵ .مودیان اظهارنامه مالیاتی عملکرد را از کجا باید تهیه کنند؟

مودیان مالیاتی بر درآمد برای تهیه اظهارنامه مالیاتی عملکرد می بایست به سایت طرح جامع مالیاتی

با نشانی www.tax .gov.ir مراجعه و از قسمت اظهارنامه های مالیاتی، اظهارنامه مالیاتی مورد نیاز خود را دانلود کنند.

۶.مراحل تهیه و ارسال اظهارنامه مالیاتی چیست؟

ابتدا مودی بایددرنظام مالیاتی ایران از طریق سایت www.tax.gov.ir ثبت نام کرده و پس از تایید اطلاعات ارایه شده و تشکیل پرونده در اداره امور مالیاتی مربوطه و اخذکد اقتصادی بعنوان مودی مالیاتی شناخته می شود.

بعد از طی تشریفات قانونی ثبت نام ،از طرف سازمان امور مالیاتی به مودی نام کاربری و رمز عبور برای انجام عملیات تکالیف مالیاتی اختصاص داده می شود.

نکته : هم اکنون اشخاصی امکان ارسال اظهارنامه از طریق اینترنت را دارا هستند که در نظام مالیاتی ایران ثبت نام کرده باشند و دارای نام کاربری و رمز عبور و شماره اعتبار۴۵ باشند.

۷. حداکثر تا چه زمانی باید اظهارنامه مالیاتی عملکرد را ارسال کنیم ؟

وفق ماده ۱۱۰ق.م.م اشخاص حقوقی می بایست حداکثر تا ۴ماه پس از پایان سال مالی اظهارنامه مالیاتی خود را تهیه وبه سازمان ا مور مالیاتی ارسال نماید واز آنجا که سال مالی عمده شرکت ها منطبق بر سال شمسی است.

بنابراین حداکثر مهلت قانونی ارسال اظهارنامه این نوع شرکتها ۰۴/۳۱/** خواهد بودواشخاص حقیقی وفق ماده ۱۰۰ ق.م.م حداکثر باید تا ۳۱ خرداد هر سال اظهار نامه مالیاتی عملکرد خود را ارسال و مالیات متعلق را پرداخت نمایند.

در ادامه بخوانید: نکات مهم مالیاتی – بخش چهارم

۸. عواقب عدم ارسال اظهارنامه مالیاتی عملکرد چیست؟

در صورتی که شرکتها و موسسات ،تشکل های قانونی و اشخاص حقیقی مکلف به تهیه و ارسال اظهارنامه مالیاتی نسبت به تسلیم آن در موعد مقرر اقدام نکنند مشمول جرایم و تبعات قانونی زیر خواهند شد.

۱.طبق ماده ۱۹۲ ق م م جریمه عدم ارایه اظهارنامه برای شرکتها و اشخاص حقیقی ۳۰% نسبت به مالیات متعلقه و غیر قابل بخشش

۲.طبق بند ت ماده ۱۳۲ق م م شرط برخورداری از هرگونه معافیت مالیاتی برای اشخاص حقیقی وحقوقی فعال در مناطق آزاد و سایرمناطق کشور تسلیم اظهارنامه مالیاتی در موقع مقرر قانونی است. اظهارنامه مالیاتی اشخاص حقوقی شامل ترازنامه و حساب سود و زیان طبق نمونه های است که توسط سازمان امور مالیاتی تهیه می شود.

۹.مزایای ارسال اظهارنامه مالیاتی عملکرد چیست؟

علی رغم اینکه تهیه و ارسال اظهارنامه مالیاتی برای مودیان مالیاتی کاری وقت گیر می باشد لیکن ارسال اظهارنامه مالیاتی برای مودیان می تواند مزایای خوبی را فراهم نماید.طبق ماده ۱۸۹ شرکتهایی که سه سال متوالی اظهارنامه ارسالی آنها مورد قبول اداره امورمالیاتی واقع شود و اعتراضی به برگ تشخیص صادره نداشته باشند مشمول استفاده از۵درصد جایزه خوش حسابی نسبت به مالیاتهای پرداخت شده۳ سال می شوند.

۱۰.اظهارنامه های مالیاتی عملکرد تا چه زمانی مورد رسیدگی قرار می گیرد ؟

براساس ماده ۱۵۶ق.م.م ادارات امور مالیاتی مکلفند اظهارنامه های مالیاتی دریافتی را حد اکثر ظرف مدت یکسال از تاریخ انقضاء مهلت تسلیم اظهارنامه رسیدگی نمایندو برگه تشخیص رسیدگی را حداکثر تا سه ماه بعد به مودی ابلاغ نمایند.

۱۱.آیا بعد از ارسال اظهارنامه مالیاتی امکان اصلاح اظهارنامه وجود دارد؟

طبق تبصره ماده ۲۲۶ ق م م به مودیان مالیاتی اجازه دارنددر صورتیکه در اظهارنامه مالیاتی تسلیمی از نظر محاسبه و درج اطلاعات اشتباهی رخ داده باشد ظرف یک ماه از تاریخ انقضای مهلت تسلیم اظهارنامه مالیاتی نسبت به رفع اشتباه اقدام و اظهارنامه مالیاتی اصلاحی تسلیم نمایند.

۱۲.نرخ مالیات بر درآمد اشخاص حقیقی و حقوقی چقدر است؟

۱-نرخ مالیات بر درآمد اشخاص حقیقی پس از کسر معافیت سالانه

تا مبلغ ۵۰۰،۰۰۰،۰۰۰ ریال درآمد به نرخ ۱۵%

در ادامه بخوانید: انواع مالیات

نسبت به مازاد ۵۰۰،۰۰۰،۰۰۰ریال تا ۱،۰۰۰،۰۰۰،۰۰۰ریال به نرخ۲۰%

نسبت به مازاد بر ۱،۰۰۰،۰۰۰،۰۰۰ریال به نرخ۲۵%

۲-نرخ مالیات بر درآمد اشخاص حقوقی به شرح زیر می باشد.

اشخاص حقوقی مشمول ماده ۱۰۵ (۲۵% نسبت به سود مشمول مالیات)

شرکتهای بورسی ماده ۱۴۳ ( ۲۲.۵% نسبت به سود مشمول مالیات)

شرکتهای بورسی دارای بیش از۲۰%سهام شناورآزاد م ۱۴۳(۲۰%به سود مشمول مالیات)

شرکتهای فرابورس ماده ۱۴۳(۲۳.۷۵% به سود مشمول مالیات)

شرکتهای تعاونی متعارف و سهامی عام تبصره۶ ماده ۱۰۵(۱۸.۷۵% به سود مشمول مالیات)

سود حاصل از فروش کالا در بورس کالا (۲۲.۵% به سود مشمول مالیات)

شرکت های موضوع ماده ۱۳۲ ق م م نسبت به درآمد ابرازی نرخ صفر

شرکتهای تعاونی دانش آموزی ، کارمندی ، کشاورزی ، کارگری ، صیادی و عشایری معاف از مالیات

۱۳.همین امروز میخواهم اظهارنامه مالیاتی را تهیه کنم. چگونه این کار را انجام دهم؟

همین الان به سایت طرح جامع مالیاتی به نشانی www.tax.gov.ir مراجعه کنید و نرم افزار اظهارنامه مالیاتی را دانلود و پس از آن مراحل زیر را اجرا کنید.

۱. نصب نرم افزار اظهارنامه مالیاتی عملکرد

۲.مطالعه راهنمای تکمیل اظهارنامه مالیاتی

۳.واردکردن نام کاربری و رمز عبور وکدرهگیری پیش ثبت نام برای عملیاتی شدن اظهارنامه مالیاتی

۴.پاسخ به سوالات صفحه ۳ اظهارنامه مالیاتی و درج اطلاعات مورد درخواست

۵.واردکردن اطلاعات حسابداری در اظهارنامه مالیاتی

۶.درج و تکمیل صفحه۱۲ ( ترازنامه) اظهارنامه مالیاتی

۷.درج و تکمیل صفحه۱۳ ( سود وزیان) اظهارنامه مالیاتی

۸.رفع مغایرت اختلاف ترازنامه در صورت وجود

۹.تکمیل صفحه ۲۶ اظهارنامه مالیاتی اشخاص حقوقی و درج اقلام معاف و تعیین مالیات ابرازی برای اشخاص حقوقی

۱۰.تکمیل صفحه ۲۷ اظهارنامه مالیاتی اشخاص حقوقی و بستن اظهارنامه

۱۱.بررسی اظهارنامه مالیاتی وتطبیق مبلغ درآمدمندرج بااظهارنامه ارزش افزوده وگزارش فصلی جهت ارسال به اداره امور مالیاتی

۱۲.اقدام برای ارسال اظهارنامه مالیاتی اشخاص حقیقی و حقوقی واخذکدرهگیری

۱۳.تهیه نسخه چاپی اظهارنامه پس از ارسال

۱۴.بایگانی اسناد و مدارک و آماده شدن برای رسیدگی به اظهارنامه مالیاتی ارسالی

مراحل تنظیم اظهار نامه مالیاتی

برای درک بهتر چگونگی تنظیم اظهار نامه مالیاتی باید بدانیم که سیاست و برنامه عملیاتی سازمان امور مالیاتی کشور در حال حاضر اخذ الکترونیکی اظهارنامه ، بدون نیاز به مراجعه حضوری مودیان به واحد های مالیاتی می باشد. ارسال الکترونیکی اظهارنامه،مشروط به تکمیل مراحل ثبت نام الکترونیکی به شرح زیر می باشد.

بهتر است تسلیم اظهار نامه قبل از فرا رسیدن روزهای پایانی مهلت تسلیم اظهارنامه صورت گیرد.

مراحل تنظیم اظهار نامه مالیاتی

مودیان حقیقی :

تسلیم اظهارنامه مالیاتی الکترونیکی برای این دسته از مودیان فقط در صورت تکمیل ثبت نام الکترونیکی امکان پذیر می باشد. برای واحدهای مشارکتی، جهت عملکرد سال جاری تنها تکمیل یک اظهارنامه کافی است و نیازی به ارائه اظهارنامه انفرادی برای تمامی شرکاء نمی باشد.

نکته: اطلاعات شرکاء در واحدهای مشارکتی از سامانه ثبت نام شماره اقتصادی بارگزاری می شود. بنابراین در صورت عدم ثبت اطلاعات این سامانه (از جمله اطلاعات شرکاء…) در ثبت نام شریک اصلی حتما نسبت به تکمیل آن در سامانه ثبت نام شماره اقتصادی ثبت نام اقدام نمایید.

مودیان حقوقی :

تسلیم اظهارنامه مالیاتی الکترونیکی برای این دسته از مودیان فقط با استفاده از نام کاربری و کلمه عبور و کد رهگیری پیش ثبت نام و در صورت تکمیل اطلاعات ثبت نام امکان پذیر می باشد. بنابراین ضروری است مودیان حقوقی نسبت به تکمیل ثبت نام ورفع ایرادات احتمالی این مرحله از طریق سامانه اینترنتی عملیات مالیاتی مودیان به نشانی http://tax.gov.ir اقدام نمایند.

تذکر : دریافت کدخطای ۵۰۴ در زمان ارسال اظهارنامه الکترونیکی به مفهوم عدم برقراری شروط بالا برای ارسال اظهارنامه می باشد.

نکاتی در مورد اظهار نامه مالیاتی که باید از آن ها مطلع بود:

مالیات بر اساس در آمد مودی در نظر گرفته می شود؛ بنابراین اگر مالیات غیر عادلانه به نظر آید حق اعتراض وجود دارد.

اگر قراردادهایی را که تمبر غیر مالی دارند و به صورت رایگان می باشند، به حوزه مالیاتی ارائه دهیم، حوزه مالیاتی موظف به قبول آن می باشد.

حوزه مالیاتی موظف است پس از ارائه اظهار نامه ظرف مدت یکسال برگ تشخیص صادر کند و قبل از آن نیز یک اعلامیه به نام بند ۲ ماده ۹۷ ارائه دهد. در این اعلامیه اسناد و مدارک لازم ( برای اثبات میزان مالیات) از مودی خواسته می شود سپس برگ تشخیص به مودی ابلاغ شده و مودی ظرف مدت یک ماه حق اعتراض دارد.

مودی می تواند با ممیز به توافق برسد؛ در غیر اینصورت می تواند اعتراض رسمی کند. روند اعتراض به این صورت است که ابتدا اعتراض به هیات حل اختلاف بدوی

رفته و پس از آن به هیات تجدید نظر می رسد.

اگر دفاتر قانونی (دفاتر درآمد و هزینه) موجود است ولی به دلایلی اعم از نقص و… مورد قبول ممیز واقع نشده و رد شود جریمه ای که به آن تعلق می گیرد معادل ده درصد مبلغ کل مالیات خواهد بود.